时间:2023-02-25 12:01:02来源:互联网

日前,有媒体披露宁德时代将执行一项名为“锂矿返利”的计划。该方案意图通过锁定碳酸锂价格的方式,吸纳部分车企的订单,进而直接下压电池价格。

消息一出,立马引来市场一片哗然。消费者们暗暗欣喜,难道新能源车大降价要来了?

但也有不少投资者们,好奇这项计划对宁德时代利润的影响,默默掏出了计算器。

返利不赚钱?返利方案的大致核心条款是:未来三年,约50%电池的碳酸锂价格以20万/吨结算,与此同时,签署这项合作的车企,需要将约80%的电池采购量,承诺给宁德时代。目前仅对10GWh以上提货主机厂启动该方案,且支付10%预付款及三年以上绑定期。

看似让利不少(对标碳酸锂价格下跌约60%),但实际上宁德时代在利润层面上的退坡,应该有限。

由于宁德时代所生产动力电池以三元电池为主,公司长期定价策略与资源价格绑定。这里「科技新知」简单以三元电池进行测算,假设其他资源成本占比不变,且利润水平线性外推。

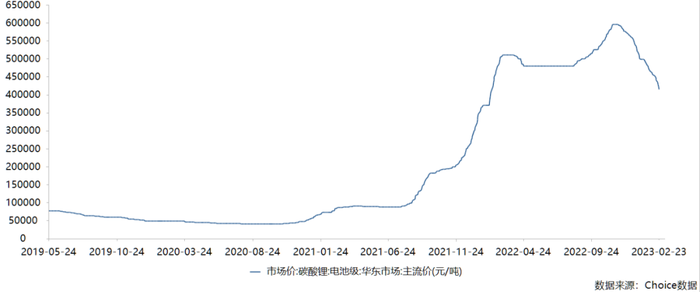

每GWh的三元电池需要690吨碳酸锂,目前每KWh三元电池的成本约为720元,其中单纯计算材料的比重大致是87%。当碳酸锂从50万/吨降到20万/吨时(下跌60%),实际对电池所造成的价格下跌为22%。

对照近12个月,宁德时代平均毛利率大约为20%。也就是说,如果按20万/吨跟车企结算的话,宁德时代应该只是没有毛利(或-2%)。

但当前市场上碳酸锂价格正在下跌,按照欧阳明高院士的预测,2023年碳酸锂较为合理的价格区间为30万至40万/吨。假如悲观预期40万/吨实现,实际价格影响为11%,也就是还有9%的毛利率。倘若乐观预期30万/吨,对应实际影响为7%,剩余毛利率为13%。

在这基础上,车企只有50%订单是按20万/吨结算,假设宁德时代正常有20%毛利率的情况下,合计可以获得14.5%-16.5%的毛利率。相比2022年上半年动力电池系统项目的15%毛利率,上下浮动只有不到一个点。

另外要说明的是,以上利润假设估算并未考量宁德时代的锂矿自主产能。宁德时代2022年在江西成立了锂业公司,预计今年可投产5万吨。

虽说这部分产能成本,市场预期相对其他公司较高(流传的普遍猜测是15万/吨),但这部分产能对应72GWh三元电池,按单车带电量70KWh计算,共计可以支持约一百万辆车,大概是2022年比亚迪全年销量的55%之多。

一言以蔽之,“锂矿返利”计划从表面上看,就是一次强势的以价换量。

但发动这场价格战争,宁德时代的动机却有些扑朔迷离。

一场锂价战争关于“锂矿返利”的真实意图,市场上主要存在两种解释,但都不够有说服力。

其一,通过“锂矿返利”,宁德时代可以改善利润水平。

一直以来,宁德时代的定价策略,就是跟随资源价格涨跌而变动。比如,去年锂电材料价格上涨,业内人士就曾埋怨“材料涨了40%,宁德时代就给车企客户涨了约40%”。如果说出货价绑定资源价的话,那么宁德时代的毛利率无论上游涨跌,实际上是趋于稳定的,没必要突然搞一手降价。

其二,宁德时代的市场份额遭到其他玩家挑战,需要一些措施来稳固龙头地位。

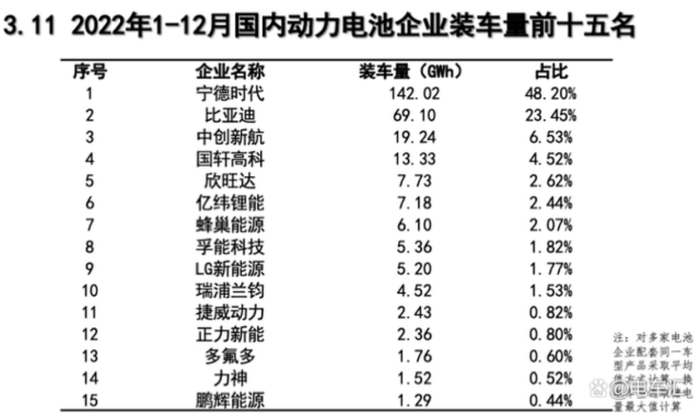

宁德时代2022年国内装机份额48%,融易新媒体,环比下滑4%。但考虑到比亚迪自供的影响,调整后宁德时代份额应为63%,环比略增1%。如果硬要说宁德时代在市场份额上遇到什么问题的话,那只能说是因为比亚迪的汽车销量开始放量。

虽说近几年来,车企们不断试图脱离宁德时代供货一家独大的影响,选择自供或者扶持其他企业,但实际上,广汽、上汽的自供方案还是选择了与宁德时代合资(时代广汽、时代上汽)。

电池新势力如蜂巢能源、中创新航等,则采取了以价换量的模式,但也没能撼动宁德时代的地位。更别说市场对这种操作逻辑总体并不是很看好,中创新航从去年10月上市以来,市值已经腰斩。所谓的宁德时代保住自己市场地位的说法,显然也不是那么严谨。

如此看来,动机可能还得从锂价本身上找。宁德时代的“锂矿返利”计划,最终指向的矛头或许还是上游的锂矿厂。

2020年特斯拉进入中国,消费者们开始迅速认可新能源汽车产品。动力电池随着新能源汽车销量增长而放量。伴随着突如其来的市场需求,加上新能源汽车国补标准实际上是对标电池容量,市场关于电池价格基本对标锂价逐渐达成了共识。2021年开始,碳酸锂的价格飞快上涨,价格从过去不到5万块一路上扬到接近60万。