时间:2023-02-14 10:50:01来源:新媒体

2月8日,理想汽车发布了最新车型——理想L7。

发布会之后,不少车评人认为 “同质化严重,缺少亮点,还是彩电沙发理想ONE那一套”。关于理想汽车的争议从未消散,但这并不影响其疯狂卖车,成为利润率和销量表现最好的造车新势力之一。

理想的阶段性成功,来自独特的产品设计。创始人李想洞察到现存的产品缺位,精确了目标用户的需求。这种“钻空子”无疑是走了产品布局的捷径,在汽车市场中撕开了一条通向爆款的口子,令后发者们纷纷留下羡慕的口水。

如今,国内新能源汽车市场渗透率快速增长到了36.3%,车企们即将迎来贴身肉搏的时刻。性价比、成本、体系化工业,即将成为2023年汽车行业的主旋律。

到了这个阶段,除了传统制造环节上的硬碰硬之外,还有空子可以再造一个“理想ONE”吗?

市场存量在讨论空间存量是否存在之前,需要先假设两个前提:

其一,新能源汽车最终将替代燃油车。

其二,未来纯电车的产品分布将会向燃油车的充分竞争市场看齐。

从品牌替代和切换的视角来看,当前新能源汽车品牌仍存在相当大的空间。

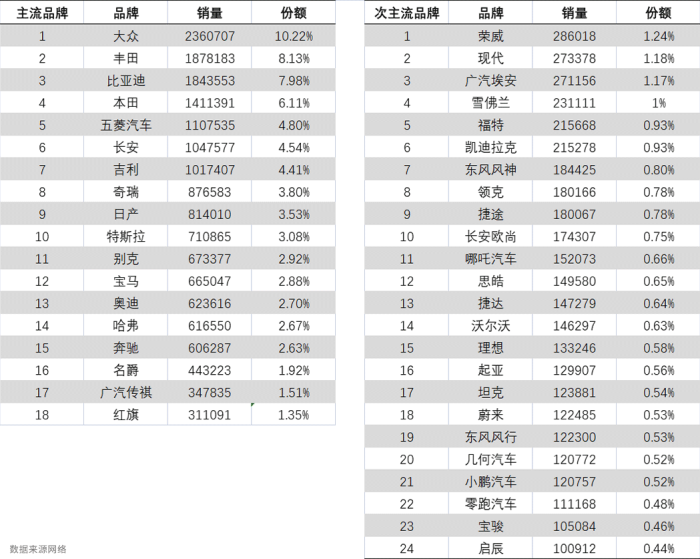

根据车主之家的数据显示,2022年乘用车现存品牌115个。按照年销量30万以上、年销量10-30万及年销量小于10万辆的标准,可以分别定义为主流汽车品牌、次主流汽车品牌及小众品牌三个档次。

其中,主流品牌共计16个,次主流品牌19个,分别占据75.18%和17.30%的市场份额,合计共占92.48%的市场份额。

由于部分车企销量仍以燃油车为主,并且新能源转型表现较差(如丰田、奔驰、大众等),再加上部分新能源销量较好的传统车企,对旗下品牌已完成切割。因此对主流及次主流品牌进行分析可以看到,正统意义上的新能源车企在主流销量区间只有比亚迪和特斯拉两个品牌。在次主流品牌区间,新能源品牌占据7个位置。2022年主要占据市场的,仍以燃油车品牌为主。

而追溯到2021年,主流及次主流品牌共计37家,合计新能源车企只有4家。通过趋势对比可以确认,新能源化趋势下的汽车销量集中度正在下降。新能源汽车品牌和自主汽车品牌销量,在不断吸纳其他车企的份额,新能源越来越成为大众消费的选择。

通过品牌变动的趋势,也可以再度确认,新能源汽车的品牌切换正在顺利进行。并且,对标燃油车品牌,仍是新能源汽车品牌较为可行的产品替代路线。

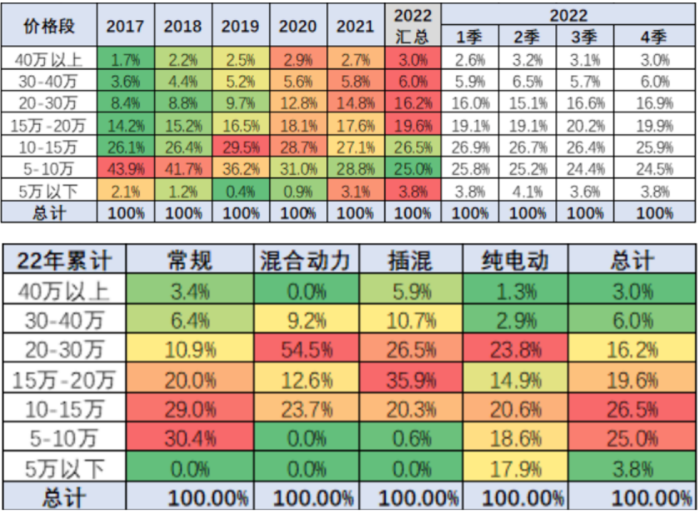

接下来,再从价格分布的角度,看一下汽车产品分布情况。

根据乘联会秘书长崔东树先生的数据,当前我国汽车消费区间主要集中在5-30万区间,共计销量占比为87.3%。

对比整体车市的价格分布来看新能源汽车的消费结构,插混和纯电动汽车分别在15-30万和20-30万区间存在相对的“超量供给”。插混车和纯电车在5-30万主要购买区间的销量分别为83.3%和77.9%。

插混车在主力消费区间的占比与总体车市相差不大,但消费分布呈现明显的中枢上移,并且在15-20万区间的分布显著优于纯电汽车。纯电车的消费情况与总体车市相差近10个百分点,但销量分布没有显示出较强的集中性。

纯电车在0-10万区间的表现,明显好于插混车,这是由我国对汽车行业的补贴及“双积分”政策的影响所致。插混车要满足发动机和电池的双重需求,强行以价换量,对部分车企来说并不划算。

产品表现层面,0-10万价位区间可以选择新能源“正常车型”非常有限,类似于五菱mini的“老头乐”占据了绝大部分。然而燃油车这边,5-10万可以选择轩逸、宝来、飞度等等车型。作为对照,纯电汽车在2021年对应0-5万及5-10万价位区间的消费占比分别为24%和16%,侧面印证车企在面对补贴退坡时进行了提价。

随着2023年补贴进一步下滑,电动车电池成本及充电问题短期内仍不能对标燃油车的定价体系,实现1-2万发动机的低成本和加油站补能的方便快捷。基本上,主流消费者对新能源汽车定价区间的认知,短期内将会继续锁定在15-30万区间。而新能源汽车销量不及总体车市的10-20万区间,正是现存的销量缺口。

新能源汽车在产品布局上,还远未形成燃油车密集的产品分层。无论品牌切换逻辑还是价格段的拟合,都存在着竞争压力相对缓和的空间。

既然理论上的“空子”存在,那么避开已经白热化的战场,见缝插针再造一个理想汽车的空间,也一定是存在的。

新的分级插针先要见缝,首先就要思考当前产品设计的上限和下限。有了范围,再避开已经拥挤的赛道,做排除法会简单得多。

A0级车,10万以上的产品,可以作为当前新能源汽车主流产品设计的下限。