时间:2022-12-09 22:02:01来源:新媒体

文|公司研究室基金组 雪梅

编者按:2022年剩下不到20个交易日了,公募基金业绩排位赛早已悄然拉开。目前,国内基金管理公司140家,其中内资公募95家。这些公司旗下产品林林总总,每个品类总数动辄上千只,基金经理总数也已突破3000人。不过,最引人关注的,依然是那些巨无霸公司明星基金经理们的表现。时近岁末,公司研究室依托有关公开信息,追踪2022年基金大咖们的投资脚步,勾勒他们面对牛熊转换时抵御风险的对策,反映他们近一年的任职回报。

在95家内资基金公司中,易方达是目前管理规模最大的一家。截至2022年11月8日,其规模高达15348.69亿元,基金数量517只,基金经理68人。在这些基金经理中,有3位在2012年9月28日同时走马上任,他们是:张坤、萧楠、陈皓。12年来,他们穿越了牛熊轮回,现任基金资产都曾在500亿以上,因此,被圈内称为“易方达三剑客”。

Wind数据显示,截至12月1日,国内34只百亿型主动权益类基金中,仅有一只获得9.83%的正收益,其余跌幅15%起步,有20只基金跌幅超过20%。那么,张坤、萧楠、陈皓,2022年的日子好过吗?

01、张坤:酒神开始重仓酒店,现任4只基金年内业绩全负,易方达蓝筹精选混合跌幅22.05%在易方达三剑客中,张坤的名气最响,现任基金资产规模也最大,曾被基民们亲昵地称作“坤坤”。不过,随着白酒股风口不再,他旗下的几只基金的净值大跌,在管资产规模也从上千亿缩水到830亿。

易方达三剑客的成长轨迹类似,都是先从公司内部行业研究员做起,然后担任基金经理助理,最后再独当一面,正式担当基金经理。其中,张坤的成名作是易方达优质精选混合型基金(QDII),这是他2012年9月上任以来一直在管的一只产品,截至2022年12月8日,历时10年又74天,任职回报495.63%。2022年三季度末,这只基金规模是173.81亿。

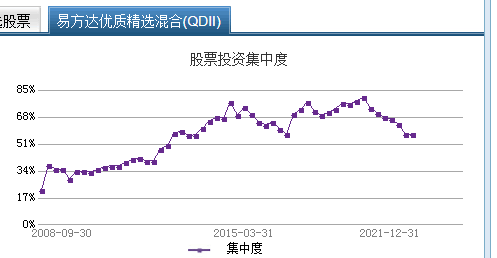

易方达优质精选混合(QDII)的股票投资集中度,在张坤接手后大幅提高,这也是易方达基金主动权益类投资近年的一贯风格,就是重仓持有看好行业的龙头股。这只基金让张坤圈内扬名,但真正让其被公众熟知的却是易方达蓝筹精选混合。

2018年末,以贵州茅台为代表的白酒股为核心的大消费站上A股风口,重仓白酒的易方达蓝筹精选混合,业绩也水涨船高,规模从2019年初的22亿,迅速膨胀到2020年末的677亿,2021年三季度末高达898.89亿。

当时,备受追捧的张坤,被圈内外不少人誉为“酒神”。 不过,成也萧何败萧何。随着白酒股走下神坛,易方达蓝筹精选混合的投资回报率大幅下滑,资产规模一年间就从900亿跌到532亿,接近腰斩。

张坤现任4只基金,近一年投资收益均为负数,其中跌幅最大的就是易方达蓝筹精选混合。天天基金网数据显示,截至2022年12月8日收盘,这只基金近一年投资回报为-22.05%,在2509只同类产品中位列1360名,这显然是排在中后列了。

这只基金投资收益近一年这么差,自然与其持仓组合密切相关。

截至2022年9月30日,易方达蓝筹精选混合排在前十位的重仓股,不是茅五泸洋,就是腾讯控股、美团这样的港股互联网龙头,此外还有招商银行、伊利股份以及香港交易所,这些企业所在领域都是这两年股市下跌的重灾区,因此,其投资收益大幅下滑可想而知。

融易新媒体,现任19只基金16只年内业绩为负" src="https://img3.jiemian.com/jiemian/original/20221209/167058164665454800_a700xH.png" />

在张坤现任4只基金中,净值跌幅最小的是易方达亚洲精选股票基金,截至12月8日收盘,近一年跌幅12.51%,在354只同类产品中排名151,位于中上游。

值得关注的是,在3季度,张坤对这只基金的持仓做了部分调整。其中,最大的变化是,酒店龙头股华住集团进入仓位前十,泡泡玛特这只曾经的热门股则从前十中出局。

在三季报中,张坤这样解释他的操作逻辑:“在三季度股票仓位基本稳定,并对结构进行了调整,增加了科技等行业的配置,降低消费等行业的配置。”区域品种方面,组合也更加均衡,增加了部分美国、东南亚区域优质上市公司的配置比例,个股方面,仍然持有商业模式出色、行业格局清晰,竞争力强的优质公司。