时间:2024-04-18 21:13:35来源:互联网

近日,中创新航发布年报显示,2023年公司实现营业收入270.06亿元,同比增长32.5%,净利润2.94亿元,同比下降57.44%。

作为对比的是,宁德时代同期的营收和净利增速分别为22%和44%。相比行业龙头,中创新航增收减利问题明显。

2023年,中创新航营收和毛利率均呈上升之势,但财务费用和存货减值的大幅增加,严重拖累了业绩。事实上,前几年持续的激进扩张,让中创新航不得不海量借债,同时又累积了大量库存。由于锂电产品竞争力不足,在行业增速下滑后,不计后果扩产的恶果开始显现。

更令人担忧的是,广汽、小鹏、蔚来等中创新航的主要客户销量集体疲弱,势必进一步拖累中创新航的出货量。此外,公司业绩承压,产品售价在大幅下调后,也已没有太多的以价换量空间。

面对宁德时代、比亚迪两大巨头70%的稳定市场份额,以及亿纬锂能(维权)、国轩高科等二线同行的步步紧逼,中创新航市占率已经出现了显著下滑,维持了多年的行业老三地位岌岌可危。

营收增长净利腰斩 激进扩张恶果初显

日前,港股上市的头部锂电企业中创新航披露的年报显示,2023年,公司实现营业收入270.06亿元,同比增长32.5%,净利润2.94亿元,同比下降57.44%,扣非净利润2.82亿元,同比下降33.33%。

相比于宁德时代同期22.01%和43.58%的营收与归母净利润同比增速,中创新航增收减利的问题突出。

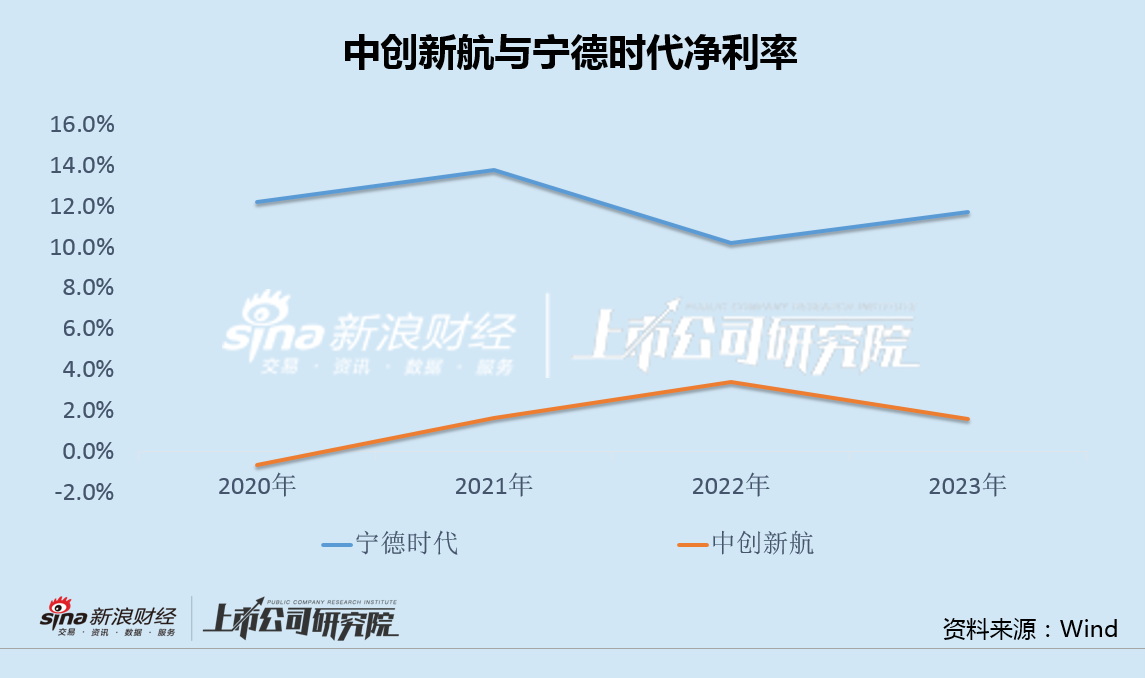

事实上,营收增长的同时,中创新航的毛利率也从2022年的10.32%上升至2023年的13.00%,融易新媒体消息,但净利率却从3.40%下滑到仅1.62%,走势同样与宁德时代相背离。

营收和毛利率增长,净利润却同比腰斩,这背后与中创新航的财务费用和存货减值大幅增加直接相关。

财报显示,2023年,中创新航财务成本3.3亿元,同比大增超4倍,远高于销售开支、行政开支和研发支出的同期增速;此外,由于锂电池持续降价,2023年公司存货拨备达到8.6亿元,同比增长222%。计提后,中创新航账面仍有71.3亿元存货。

而财务费用和存货减值大幅增加,又与公司前几年持续的激进扩张密不可分。

根据规划,2023年中创新航有效产能将扩张至约90GWh,为此,公司2021年资本开支首次突破百亿,达到109.2亿元,2022年进一步增加至316.3亿元,同比增近3倍,2023年上半年资本开支同比仍继续增加。

为满足产能扩张,中创新航不得不大量融资。

2022年10月,中创新航在港股IPO,以34.37元/股的价格,募资约90亿。但上市融资远远无法满足公司的资金需求。

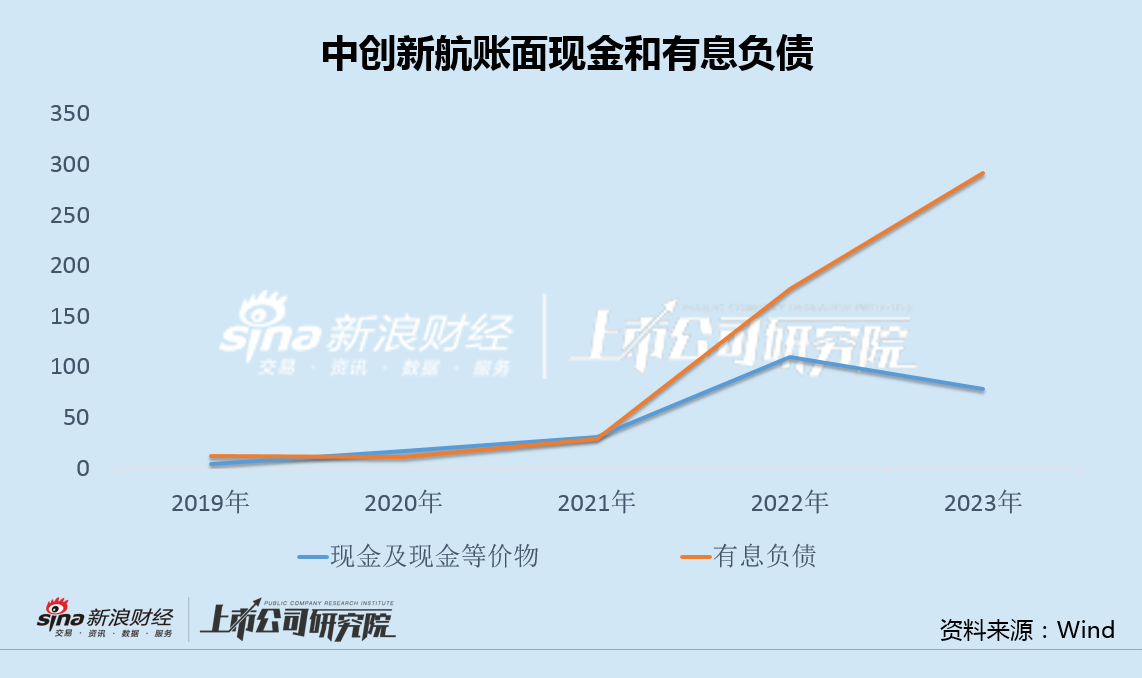

自2022年以来,中创新航有息负债急剧攀升,2023年,公司短期借贷由24.7亿元大幅上升至81.1亿元,长期借贷更是突破200亿,达到210.5亿元,而同期账面资金却不增反降,资金缺口进一步加大。

而与此同时,2023年我国锂电池总产量已超过940GWh,新能源汽车和新型储能的锂电池装机量仅占约435GWh。

据高工产业研究院调研预测,2024年国内动力电池市场的有效产能利用率或将低于60%;储能电池市场的有效产能利用率更是不足50%,锂电产能过剩已成为行业普遍共识。

共2页 [1] [2] 下一页