时间:2023-05-14 12:39:02来源:互联网

近日,美的集团在时隔9个月后,重启分拆美智光电IPO的进程。2021年6月,美智光电第一次递交IPO申请,在经历三轮问询后于2022年7月撤回了上市申请。

多名市场人士认为,美的集团撤回分拆美智光电上市申请的原因是后者独立性不足,如关联交易金额较高、存在同业竞争等。

最新版的招股书显示,美智光电2022年度的关联销售金额较2021年有所减少,业务独立性纸面上增强。但通过挖掘美的集团年报及公开工商资料发现,美智光电与2020年度、2021年度第一大客户亨荣电器曾为关联关系,非关联化后仍有着十分深的渊源,还有其他种种客观证据表明公司存在关联交易非关联化的迹象。

除了亨荣电器这家客户之外,曾在2018-2020年为美智光电贡献近1.5亿元的某一大客户(含相关关联方)全部注销,这令投资者感到十分不解。

此外,美智光电毛利率一路走高,这与同行变动趋势不一致,公司净利润在首次IPO申报前夕也激增三倍,加之毛利率数据前后矛盾及大客户离奇注销等事项,美智光电的财务数据有待考证。

毛利率一路走高 不同版本数据严重“打架”

招股书显示,融易新媒体,美智光电的主营业务是照明及智能前装产品设计、研发、生产和销售,主要产品为家用照明、商用照明及智能前装产品等。

2019-2022年,美智光电分别实现营业收入7亿元、7.88亿元、9.26亿元、9.11亿元,同比分别增长38.79%、12.58%、17.52%、-1.65%;分别实现归母净利润0.18亿元、0.69亿元、0.77亿元、0.83亿元,同比分别增长5.1%、291.38%、10.88%、8.29%。

2020年,也就是美智光电2021年首次递交上市申请的前一年,美智光电净利润激增近3倍达到0.69亿元,如果按照2018年0.17亿元、2019年0.18亿元的净利润看,公司成功在创业板IPO的希望不大,因为数据显示只有极少数最近一年净利润低于5000万元的企业成功在创业板过会。

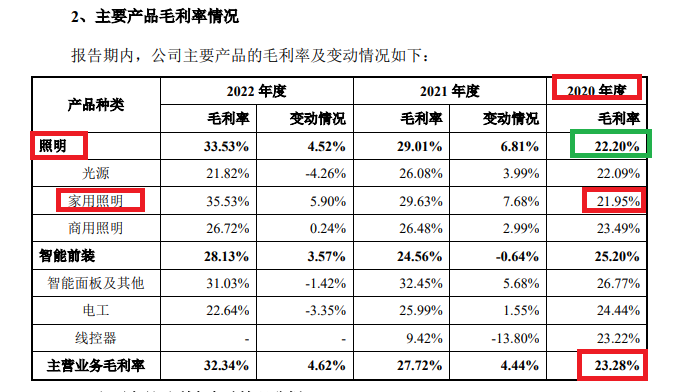

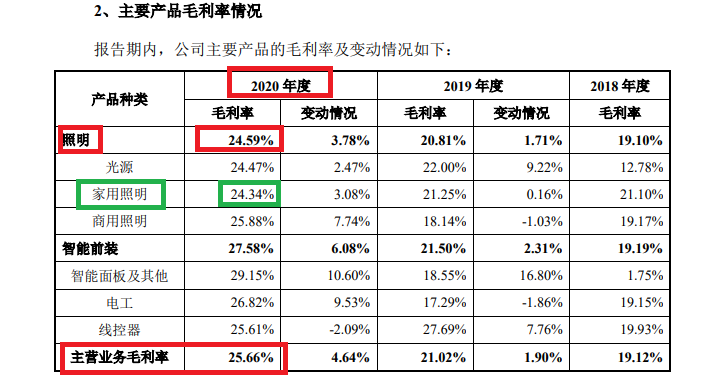

与净利润在IPO报告期内激增相一致的是,公司毛利率也一路走高。2018-2022年,美智光电毛利率分别为19.24%、21.25%、23.28%(另一版本数据是25.66%)、27.77%、32.31%,尤其是公司2022年营收都出现了下降,也不影响毛利率走高。

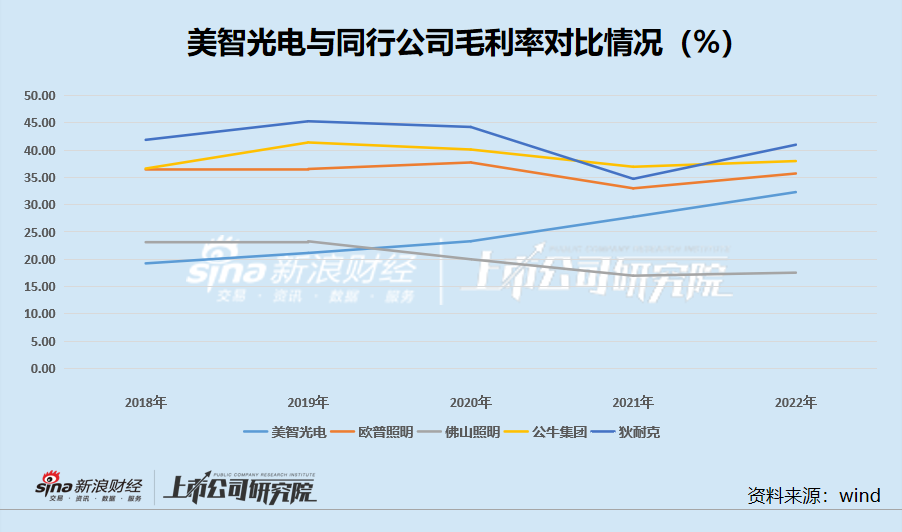

美智光电毛利率走高的趋势与同行也不一致,同行可比公司的毛利率普遍比较平稳,有的公司如佛山照明还呈下滑趋势,没有一家毛利率像美智光电一样连年增长。

美智光电解释称毛利率逐年增加的原因有三:一是光源等附加值相对较低的产品占比逐步下降,带动主营业务毛利率持续增长;二是公司采取了一系列降本增效措施,不断优化供应商布局,提高产品成本竞争力;三是公司线上直销占比不断提升,亦促进主营业务毛利率持续增长。

具体来看,美智光电家用照明产品的毛利率增速较快,2019-2022年的毛利率分别为21.25%、24.34%(另一版本是21.95%)、29.63%、35.53%。

来源:2023年4月版本招股书

有意思的是,在2023年4月版本的招股书中,美智光电家用照明产品2020年的毛利率为21.95%,但在2021年6月版本的招股书中,美智光电家用照明产品的毛利率为24.34%,两个数据差异明显。

来源:2021年6月版本招股书

核心毛利率数据出现严重的前后矛盾,会令投资者对公司业绩真实性产生质疑,这有待美智光电进一步给出解释。

关联交易非关联化痕迹明显

美智光电称家用照明产品毛利率大幅增长的主要原因系:1)浴霸等高毛利产品收入占比提升;2)浴霸等产品迭代升级后毛利率提高;3)家用照明产品线上直销渠道收入占比提升。

除了上述几个原因,美智光电家用照明产品流向的大客户——佛山市亨荣电器有限公司(下称亨荣电器)——也可能是毛利率变动的推手。

资料显示,2019年-2022年,美智光电对亨荣电器的直接销售收入分别为0元、1.5亿元、1.61亿元、0.92亿元,销售内容以家居照明产品为主。

亨荣电器为何会在2020年度成为美智光电第一大客户?公告显示,其替代了美智光电2019年度的关联方客户广东美的智联家居科技有限公司(下称“美的智联”)。招股书显示,美的智联是美的集团全资子公司,与美智光电是“兄弟”公司,双方的交易构成关联交易,且是美智光电与其控股股东、实控人旗下公司的关联交易。