时间:2023-05-05 11:53:01来源:新媒体

近日,大悦城发布了公司2022年年报,除物业管理服务这一“旱涝保收”业务之外,包括物业开发、购物中心、酒店经营及轻资产输出、其他业务均录得收入同比负增长,全面颓势。此外,由于公司账面剩余可结转建面已不充裕,2023年营收恐仍将下滑,甚至带动利润连续第4年疲软。

在中粮地产和大悦城合并后,大悦城成为中粮集团旗下唯一的地产平台,大悦城在销售规模、总资产规模方面站上了新台阶,但在效益层面却屡下台阶。不仅在2022首次录得净利润亏损,结转毛利率也下滑至20.4%的新低水平,全年亏损甚至带动股东权益也下滑了18.24%。

股价挣扎在破净边缘的大悦城,是否已掉入了价值陷阱之中?

已售未结算面积不充裕 2023年营收或仍将下滑

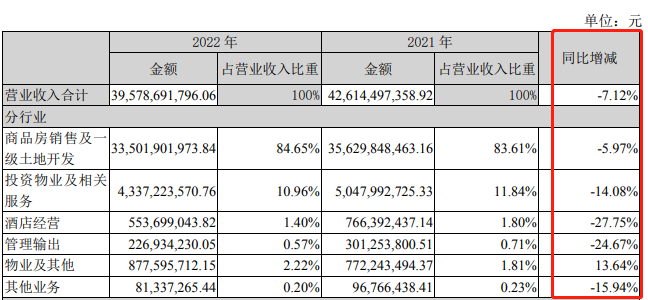

年报显示,融易新媒体,2022年大悦城实现总营业收入395.79亿元,同比下降7.12%。其中,物业开发类收入335.02亿元,同比下降5.97%,成为左右总营收的绝对主力。

而这同比下滑的营收是在全口径结算面积332万平方米基础上的,而目前大悦城已售未结算的合同面积仅有273.87万平方米,已不足2022年的结转面积。考虑到物业从销售到结转的周期,大悦城2023年的结转面积或不足270.87万平米,仍将低于2022年,预计将成为带动今年营收进一步下滑的核心因素。

值得注意的是,作为多元化布局的综合地产平台,在大悦城的众多业务中,除物业管理服务这一“旱涝保收”业务之外,包括物业开发、购物中心、酒店经营及轻资产输出、其他业务均录得收入同比负增长,全面颓势。其中,购物中心及酒店经营进4年基本都徘徊不前甚至有所下滑。

资料来源:公司年报

全年,大悦城实现净利润-22.23亿元,多年来额首次亏损,实现归母净利润-28.83亿元,过去三年内的第二次亏损。由于大幅亏损及资产减值的影响,截止2022年底,大悦城归属于上市公司股东的净资产154.02亿元,较年初下降18.24%。

考虑到公司近年来持续下滑的利润率表现,以及今年的业绩增长预期,今年归母股东权益或仍将面临一定压力。尽管公司股价持续低迷甚至挣扎在市净率为1的边缘,但随着净资产的走弱,或令大悦城的投资人掉入“价值陷阱”的漩涡。

归母利润三年两亏效益屡下台阶

对于房企来说,尤其是有着央资背景的房企来说,近400亿元的营收体量完全称得上是头部玩家,大悦城主要得益于此前与中粮地产的合并,实现了资产、业绩、销售等规模的跃迁。但随着规模的跳升,大悦城的经营效率似乎在持续下滑。

2022年,大悦城全年的综合毛利率24.06%,同比上年27.44%下降3.38个百分点。其中,最核心的开发业务毛利率再度同比下降1.64个百分点至20.40%。

实际上,当对比大悦城与中粮地产合并前后的数据发现,合并的2019年同样是公司效益滑坡的趋势的第一年。从2019年期,开发业务的毛利率从2018年的43.59%一路滑落至今,而净利润与净资产也在2019年跃升后便进入了下降通道之中,合并未能带来“1+1>2”的效果,而2022年还似有加速下探的趋势。

共2页 [1] [2] 下一页