时间:2023-04-16 12:51:02来源:互联网

近日,A股上市紫江企业分拆紫江新材独立上市有了新进展,紫江新材更新了问询函回复。

与其他“A拆A”企业相似,紫江新材或也存在一定独立性的瑕疵,如主要生产经营用房来自紫江企业旗下的公司的租赁。而这一独立性瑕疵,源于公司将土地房产分立给了控股股东,而自己承担下了其他资产和负债。

与同行公司相比,紫江新材的毛利率最高,背后是约一半上游采购额来自与紫江企业相同的70家供应商,下游还有突击入股兼收入占比超50%的第一大客户。

同时,紫江新材的应收账款规模在可比同行中最高,但坏账计提比例却最低,同时存货跌价计提比例一直为0,显著低于同行,可见会计政策较激进。在连续增长的净利润背后,紫江新材经营活动产生的现金流净额却逐年减少直至转为负值。

毛利率畸高背后:上游70家供应商与母公司重叠

招股书显示,紫江新材主要从事软包锂电池用铝塑复合膜(下称“铝塑膜”)的研发、生产及销售,铝塑膜产品收入占比接近100%。

2020-2022年,紫江新材分别实现营业收入2.32亿元、3.66亿元、7亿元,同比分别增长36.07%、58.12%、91.05%;分别实现归母净利润0.44亿元、0.66亿元、1.19亿元,同比分别增长45.15%、51.87%、79.76%。

在净利润激增背后,紫江新材经营现金流却大幅下降,并转为负值。2020-2022年,公司经营活动产生的现金流净额分别为0.14亿元、-0.12亿元、-0.82亿元。

财务人士认为,净利润与经营净现金流背离,至少说明公司激增的盈利没有转化为“真金白银”,也存在财务舞弊的可能。

紫江新材称,2022年经营净现金流下降,主要系对大客户结算的迪链票据尚未到期,导致公司购买商品、接受劳务所支付的现金高于销售商品、提供劳务所收到的现金。

紫江新材的毛利率也是“一骑绝尘”。2019-2021年度、2022年1-6月 ,公司主营业务毛利率分别为35.35%、34.88%、32.44%和30.18% ,显著高于同行可比公司均值14.28%、23.5%、23.5%、8.69%,在5家同行公司中也是最高。

紫江新材称:公司毛利率高一是因为在铝塑膜领域中具备较高的经验附加值和先发规模优势、原材料成本优势、设备成本优势等。

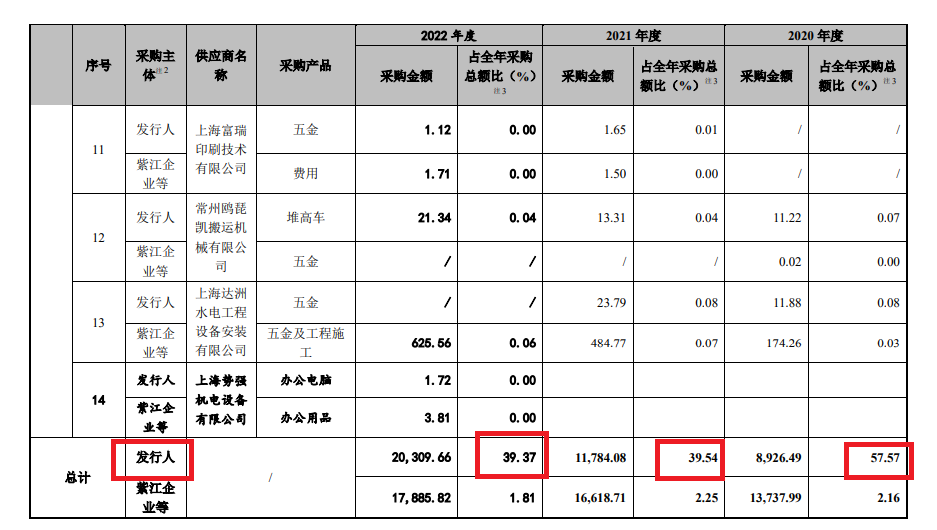

在紫江新材成本优势的背后,上游有70多家供应商中与母公司紫江集团重叠。报告期内,公司与紫江企业及其控股子公司(除紫江新材)重叠的供应商共计70家,2020-2022年度从重叠供应商采购金额分别为0.89亿元、1.18亿元和2.03亿元,占紫江新材采购总额的比例分别57.57%、39.54%、39.37%。

紫江新材称:公司与紫江企业与相应供应商交易定价具备公允性,双方不存在通过上述供应商进行利益输送的情形,也不存在单方让渡商业机会等情形。

下游对第一大客户存重大依赖 保荐人论证前后矛盾

紫江新材高毛利率背后,还有突击入股并且为公司“突然”贡献50%以上收入的第一大客户——比亚迪。

2019-2022年,紫江新材对比亚迪的收入占总营收的比例为0.97%、4.24%、31.59%和62.85%,最后一年的收入占比超过了50%,公司构成了对第一大客户的重大依赖。2021年12月,比亚迪还突击入股紫江新材,成为后者股东,发行前持股比例为3.87%。

值得关注的是,紫江新材及保荐机构在回复深交所第一轮问询回复时称:公司对比亚迪存在一定依赖,不构成重大依赖。

但无论是全面注册制前的《首发业务若干问题解答》,还是全面注册制实施后的审核规则,拟IPO企业对第一大客户的收入占比超过50%的,原则上都构成对单一客户的重大依赖。此外,公司及安信证券在2022年6月和2022年9月两个版本的招股书中也没有揭示大客户依赖风险。

在第二轮问询中,深交所继续追问紫江新材对比亚迪是否构成重大依赖。在连续问询下,融易新媒体,公司改口:“对比亚迪存在重大依赖,但不构成重大不利影响”,安信证券也修改了相应论证。

在审核法规有明确的条文下,紫江新材在首轮问询中却没有承认公司对比亚迪存在重大依赖,安信证券前后矛盾的论证也难以称得上是履职尽责。

共2页 [1] [2] 下一页