时间:2023-04-12 19:08:02来源:新媒体

近日,上海益诺思生物科技股份有限公司(以下简称“益诺思”)正式向科创板递交招股书。作为CXO领域相对领先的中国市场中的一份子,益诺思的整体规模还很小,2021年营收5.82亿元,仅约为药明康德的1/40。

但凭借着与大股东国药集团等的关联交易、连年占比超利润三成的政府补贴,以及一年间翻了两倍的估值,益诺思也已经基本符合科创板上市申请适用《上市规则》第 2.1.2条第(一)项的规定:即预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元。

估值2年翻7倍便宜了谁?

招股书显示,益诺思此次IPO计划发行新股不超过3524万股,占发行后总股本比例不低于25%。但由于公司整体市值不高,预计融资金额在16.02亿元。

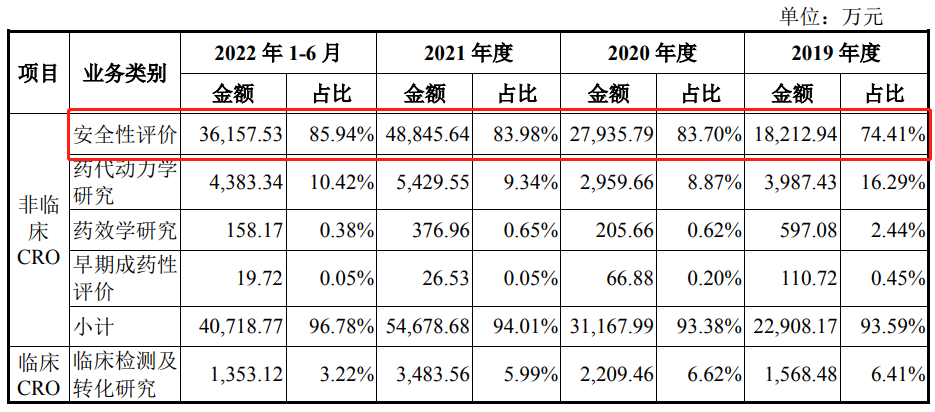

益诺思生物成立于2010年,是国药集团旗下的CRO企业,非临床CRO的安全性评价,即药理毒理评估,占公司营收的绝对大头。相较药明康德等综合性CXO企业,业务相对单一偏科,偏科对于讲究一体化、全流程服务的CXO企业来说是竞争力的缺失。

资料来源:公司招股书

因此,2020年以前益诺思在国药集团的大树下营收体量仅为2亿出头,业务相对平稳。但随着转股和上市的推进,益诺思的资本运作更加频繁。

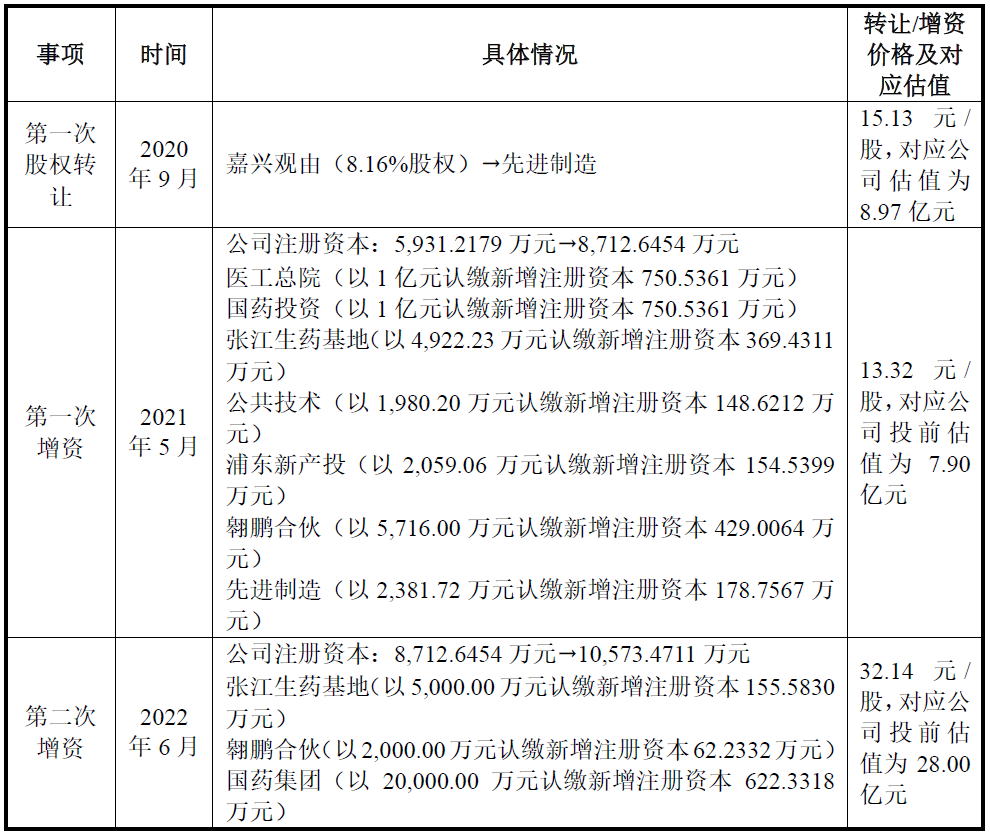

益诺思在2020年进行了第一次股权转让,当时估值为8.97亿元,相较于2020年0.48亿元的净利润,PE(2020)为18倍,整体处于相对合理水平。

值得注意的是,一年后的2021年5月,益诺思进行第一次增资,这次分别引进了医工总院、国药投资、张江生药基地、公共技术、翱鹏合伙等。投前估值仅为7.9亿元,在2021年业绩增长接近翻倍的情况下,估值反而减少了12%,PE(2021)仅为8.5。

而在又一年后的2022年6月,益诺思生物进行第二次融资,投前估值则在一年间增长了250%达到了28亿元。如果以2022上半年利润的2倍来作为全年业绩的话,那益诺思的Pre-IPO轮估值PE(2022)达到了40倍。

资料来源:公司招股书

按照25%股份计划融资16亿元的估算,益诺思目前的估值或达到了64亿元,从2021年5月至今已增长超7倍。且不论Pre-IPO轮融资在益诺思上市后能否获得超两倍的收益,但这仍不耽误参与第一轮融资的资金方在前后估值巨幅增长中(PE从8.5到40)的获利。而在益诺思第一轮增值的参与者中,除了国药集团旗下医工总院、国药投资等之外,受益最大的则是翱鹏合伙。翱鹏合伙为益诺思的员工专项持股平台,其合伙人仅有24名,全部为公司的高层管理人员,包括总经理常艳(持股14.036%)、副总经理许庆(持股12.886%)、邱云良(6.076%)、李华(5.905%)等。

若仅仅以益诺思上市前28亿元的估值看,融易新媒体,常艳、许庆、邱云良、李华持股的估值将分别达到6473万元、5943万元、2802万元、2723万元,相较各自出资额增值约25倍之多,若加上上市预计超2番的增值,其财富增值或将超百倍,这是实打实的造福运动。

不过值得注意的是,据招股书显示,包括宁波益鹏合伙501.77万元出资额在内,整个翱鹏合伙的出资额仅有1786.22万元,远不及公司上市前两轮增资其出资7716万元。这其中主要的原因即为“认缴”,管理层仅仅需要通过少量资金,以认缴出资的方式,博取上市前公司估值暴增的收益,并最终通过二级市场投资者买单的形式实现其高杠杆的造富。

共2页 [1] [2] 下一页