时间:2023-04-10 23:02:01来源:互联网

导语:仕净科技短期财务风险巨大,短期债务逾9亿元而账面资金仅剩4亿元。与此同时,公司造血能力持续恶化,应收款却持续攀升超12亿元。公司或将面临短期债务偿还与资产减值双重压力。颇为诡异的是,公司却要百亿跨界进军光伏电池片产业。在光伏行业高景气度下,仕净科技有没有蹭热点之嫌?

来源:新浪财经上市公司研究院 文/夏虫工作室

近日,仕净科技百亿跨界收监管问询。

需要指出的是,无论是业务关联度还是资金实力,仕净科技似乎与这百亿项目差异巨大。

公司主要从事制程污染防控设备、末端污染治理设备的研发、生产和销售,与光伏电池片业务存在较大差异。此外,公司账面资金仅有4亿元,与百亿项目投入相比显然明显不足。对此,监管也对其百亿跨界项目发出质询。

短期债务缺口大 百亿项目跨界蹭热点?

1月9日,仕净科技公告称,公司与宁国经开管委会就在宁国投资建设高效太阳能电池片生产项目达成相关事宜。预计项目总投资最高不超过112亿元,其中固定资产投资90亿元,建设年产24GW高效N型单晶TOPCon太阳能电池项目,项目分两期建设。

据公告,上述年产24GW高效N型单晶TOPCon太阳能电池项目分两期建设,一期计划总投资75亿元,其中固定资产投资63亿元,规划用地面积约518亩(面积以实测为准),总建筑面积约30万平方米,建设年产18GW高效N型单晶TOPCon太阳能电池项目,于2023年4月开工建设,2023年11月全部建成投产,项目全面达产后,预计实现年销售收入约200亿元,税收6亿元以上。二期年产6GW高效N型单晶TOPCon太阳能电池项目待一期全部建成达产后适时建设。

仕净科技百亿跨界究竟有没有蹭热点之嫌呢?

首先,行业景气度仍在。

光伏产业依旧是当前国内产业发展最完备的绿电产业。2019年后,随着光伏平价上网逐步实现以及碳中和提上日程,光伏装机需求在各国逐渐展开,全面带动光伏产业进入新一轮高景气发展阶段。景气度虽在,但是此前由于上游硅料价格持续暴涨,对中下游产业链形成一定压制。

值得一提的是,随着近期硅料价格下降回归合理水平,或将进一步刺激产业链景气度向上。历来从产业链获利比例来看,硅料一直都是占据了全产业链70%以上的利润。目前,行业内一致预期2023年全球预计新增光伏装机量约为350GW,同比增长40%左右,光伏产业高景气度需求仍在。

其次,从仕净科技自身实力看,其百亿项目投资显然较为吃力。

仕净科技2022年三季报显示,公司期末总资产32.75亿元,总负债21.71亿元,货币资金仅4亿元,与项目拟投入金额差异较大。

值得一提的是,鹰眼预警显示,公司的短期债务资金缺口巨大,存在较大的财务风险。2022年半年报报告期内,公司广义货币资金为4.3亿元,短期债务为9.4亿元,广义货币资金/短期债务为0.46,广义货币资金低于短期债务。截止2022年三季报末,公司账目资金仅剩4亿元,而短期借款已超9亿元。这或说明,公司短期债务资金缺口巨大,能否如期偿还相关借款,融易新媒体,存在较大的不确定性。

来源:鹰眼预警

在公司自身风险已经很高的情况下,如此激进百亿跨界,不免让人对其真实性产生大的疑问。

12亿应收款或埋雷

仕净科技今年业绩营收持续增长,由2020年的6.68亿元上涨至2022年三季报末的10.43亿元。

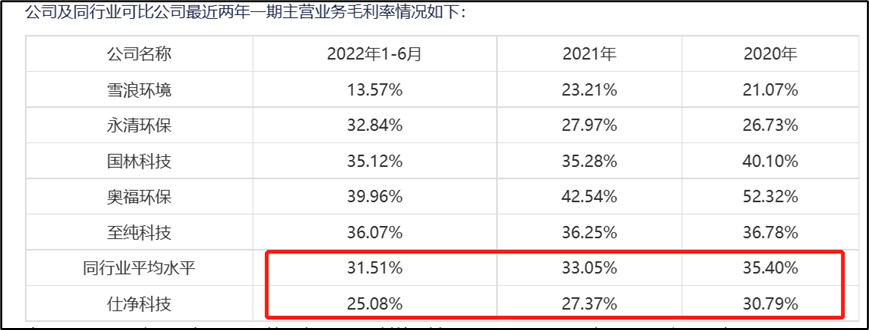

尽管公司营收规模在扩大,但是利润水平表现却一般,呈现出增收不增利特征。公司的毛利率近年持续下降,由2020年的35.4%下降至2022年半年报的31.51%。

来源:公告

鹰眼预警显示,公司造血能力极差,经营活动净现金流持续恶化。Wind数据显示,2018年至2022年三季报,公司的经营活动净现金流分别为0.61亿元、-1.63亿元、-0.21亿元、-2.1亿元及-4.82亿元。可以看出,公司经营活动净现金流持续流出呈现出扩大化趋势。

共2页 [1] [2] 下一页