时间:2023-04-05 20:12:02来源:新媒体

3月3日,毛戈平化妆品股份有限公司(以下简称“毛戈平”)在2016年首次提交招股书后,再次更新招股书,拟登陆上海证券交易所主板。毛戈平计划募资11.21亿元,将分别用于渠道建设及品牌推广项目、研发中心建设项目、信息系统升级建设项目以及形象设计培训机构建设项目。

对比两版招股书,我们发现毛戈平的盈利能力(销售毛利率、销售净利率)虽有所提升,但公司营销开支高昂、研发投入较低、生产依赖外协、供应商集中风险较高等问题依旧未能解决。除此之外,公司存货周转天数较第一版招股书明显延长,核心品牌MAOGEPING产销率也有所下降。

高价彩妆成本或仅几十 研发费用率不足1%、销售费用率近50%

毛戈平企业旗下拥有MAOGEPING毛戈平与至爱终生两大品牌,其中MAOGEPING创立于2000年,定位为高端品牌,是国内最早一批由化妆师创立的美妆品牌之一,也是该公司的核心品牌;至爱终生创立于2008年,面向二、三线城市的女性消费者。

2022年,MAOGEPING品牌产品收入约为15.72亿元,占比95.24%;至爱众生品牌产品收入约为0.29亿元,占比1.76%;化妆培训业务收入约为0.46亿元,占比2.79%。从营收贡献率角度看,MAOGEPING无疑是公司最为核心的品牌。

相比其他国货产品,MAOGEPING产品售价高已不是国货彩妆圈的秘密,随便一件单品定价都不输国际一线彩妆。或也正是如此,毛戈平拥有极高的毛利率水平,2020-2022年,公司综合毛利率分别为 81.20%、80.54%和 81.17%。

(资料来源:毛戈平官方旗舰店)

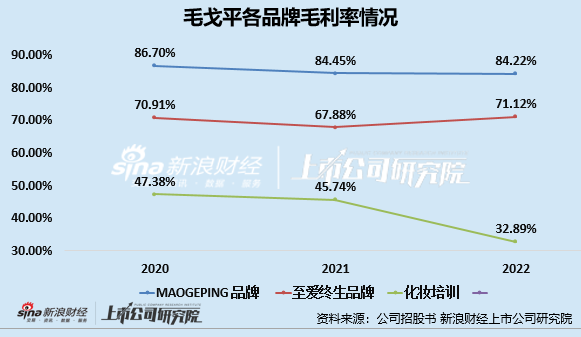

其中MAOGEPING品牌毛利水平最高,2022年该品牌销售毛利率高达84.22%,其次分别为至爱终生品牌及化妆培训业务,毛利率分别为71.12%、32.89%。

然而,公司的销售净利率却没有毛利率这般亮眼,2020-2022年,公司销售净利率分别为22.48%、22.84%及20.72%。与众多美妆品牌一样,融易新媒体,毛戈平也有毛利率、净利率差异大的问题,这主要是因为公司高昂的期间费用支出。

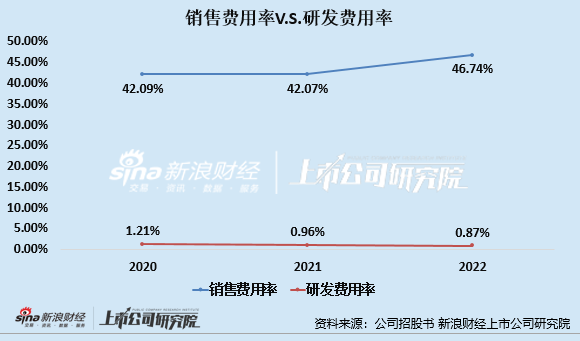

在品牌营销方面,毛戈平一直奉行高举高打的销售策略,2020-2022年,公司销售费用占营业收入的比例分别为 42.09%、42.07%和46.74%,销售费用率甚至超出了营销王贝泰妮、珀莱雅,几乎是同行业销售费用投入占比最高的企业。

与高举高打的销售策略形成鲜明对比的便是公司在研发方面的保守,2020-2022年,公司研发费用率分别为1.21%、0.96%、0.87%,与公司高昂的营销支出形成鲜明对比。

重研发还是重营销决定了公司未来的路。在研发和营销的选择上,华熙生物46.74%的销售费用率和0.87%的研发费用率的财报数据已经给了我们答案。

重营销虽然可以迅速提升公司产品的销售规模,但对研发的重视或能让企业和品牌走得更远。目前,市场上对于毛戈平“重营销、轻研发”的质疑亦是此起彼伏。

生产全靠外协加工 戒不掉的“依赖症”致供应商集中风险凸显

2022年,国内的彩妆市场,早已告别了“外资品牌占优”的时代,新锐国货彩妆品牌的崛起,开启了彩妆新纪元,一个个国货彩妆新品牌,凭借对用户审美的精准判断、高频出新抢占视野、社交营销和直播触达等方式,踩中年轻消费者的心理诉求,在短时间内迅速崛起。

新锐彩妆品牌快速崛起的背后,离不开国内彩妆代工产业的发达。彩妆品牌的爆发性强、消费需求量大、推陈出新的速度快,对产品的生产能力及反馈速度要求很高,因此国内外彩妆品牌基本均有采取委托代工厂的方式进行生产。

共2页 [1] [2] 下一页