时间:2023-04-03 00:40:01来源:互联网

来源:智通财经网

去年7月18日,康龙化成(03759)A股和H股均现暴跌,A股股价盘中一度跌近19%,原因在于公司前一日发布的2022年半年度业绩预告。业绩显示,公司2022上半年净利几近停滞,融易新媒体,仅同比微增0-8%。而这一幕再次发生在康龙化成的2022年度预告之后。

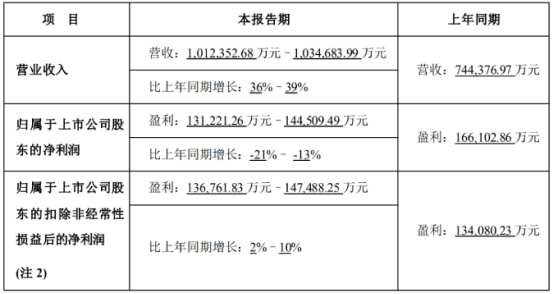

1月30日,康龙化成发布公告,预计其2022年全年实现营业收入101.24—103.47亿元,同比增长36%-39%;预计归属于上市公司股东的净利润为13.12—14.45亿元,同比减少13%-21%。

公告发布当日和次日,康龙化成股价分别收跌7.11%和11.21%。自公告发布日至2月14日,公司累计跌幅达到28.8%。

“增收不增利”市场早有预期

横向对比近期多家CXO公司先后披露的2022年业绩预告,CXO赛道内的头部公司在2022年业绩大多实现了较高速增长。

但盈利能力方面,在药明康德、康龙化成、凯莱英、昭衍新药和博腾股份这5家市值超过百亿的CXO企业中,仅有康龙化成的净利润增速为负数,并且市场对此早已有预期。

在2022年中期业绩报告中,康龙化成实现营收46.35亿元,同比增长41.06%;母公司拥有人应占利润5.85亿元,同比增长3.6%。这一净利增长水平在当时前5大CXO企业中已是最后一名。而这“增收不增利”背后,是其快速扩张带来的费用端增长拖累业绩。

2022年上半年,公司销售费用率从2020年的1.8%上升至2.33%;管理费用率则从2020年的11.64%上升至13.71%,均有明显增长。对此,公司表示,因业务业务扩充和全球布局的需要,2022年上半年管理费用的收入占比有所上升;随着业务的增长,管理费用收入占比将会有所下降。

但往后三季报显示,公司2022年前三季度管理费用同比增加73.24%至10.36亿元,管理费用率同比增加2.71个百分点至14%。另外,2022年三季度末,公司当期应收账款账面价值达18.01亿元,同比增加54.86%,高于当期营收39.63%的增幅。

智通财经了解到,早在2020年三季度末,康龙化成的账面商誉仅有3.59亿元,但到去年三季度末,该金额大幅增至25.63亿元,相较之下同期的药明康德只有19.34亿元。

而以上数据综合反映了近年来公司为了推进业务的持续发展,通过积极的销售策略和大手笔收购进行扩张发展的情况,且这一现象并未在第四季度发生根本转变。

值得一提的是,在第四季度业绩公布后,麦格理发布研报,维持康龙化成“跑输大市”评级,并将其目标价降至29港元。报告中称,公司预计今年收入将增长20%至30%,但占销售超过六成实验室服务的增长,估计将由去年37%降至今年20%-30%。该行认为,由于康龙化成约80%的收入来自交付周期较短的早期项目,与委托开发及制造(CDMO)相比,更容易受到生物技术资金挑战影响。

共2页 [1] [2] 下一页