时间:2023-03-02 16:06:01来源:新媒体

文|DataEye研究院

过去一年,国内SLG赛道内卷不断加剧——

2022上半年各方集结参与买量大战,而下半年蚂蚁题材却异军突起。

经过2022这一年,融易新媒体,SLG大厂除了蚂蚁题材的两家之外,基本都摆脱了对买量的依赖!——2023,大多SLG弱化买量——这是一个具有历史意义、值得被载入史册的时刻。

回顾2022年,国内SLG发生了怎样的变化?各方阵营展现出怎样的营销趋势?

今天,DataEye研究院将全面拆解国内SLG赛道的2022。

热投阵营分为三类,分别是三国题材阵营、多文明题材阵营、蚂蚁题材阵营,并且对阵营热投产品进行分析,具体如下:

三国阵营:《三国志·战略版》《率土之滨》《攻城天下》

多文明阵营:《重返帝国》《文明与征服》《万国觉醒》

蚂蚁阵营:《小小蚁国》《蚁族崛起》

为表客观,本文会严格区分【事实&数据】,以及【DataEye研究院观点】。

如果您对观点有异议,可以只参考【事实&数据】部分,以您自己见解为主,评论区见。

一、国内SLG大盘及主要阵营投放情况(一)SLG玩法投放大盘情况

【事实&数据】

1、品类投放趋势及CPA趋势

DataEye-ADX投放数据显示,2022年SLG玩法投放素材量全年波动较大,7月为全年素材投放量最低点。在投放计划数方面,1月、5月、10月投放量飙升,而整个Q3呈现低谷状态,投放力度较低。

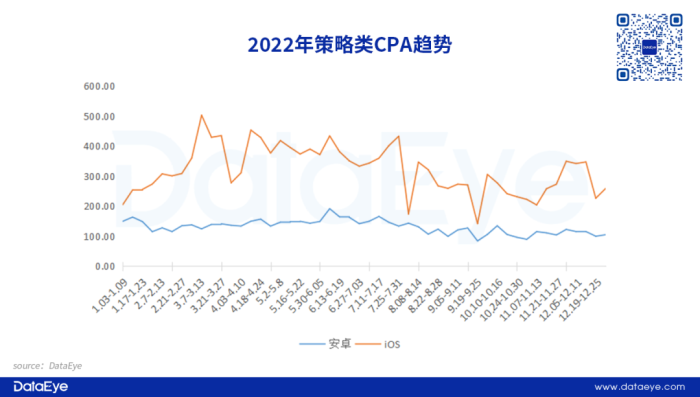

品类CPA方面,策略类iOS端全年平均CPA超过300/A,其中峰值出现在3月初,预估CPA超过500/A。相比之下,安卓端的品类CPA表现稳定,全年维持在200/A以内,而且波动不大。

2、SLG品类素材投放情况

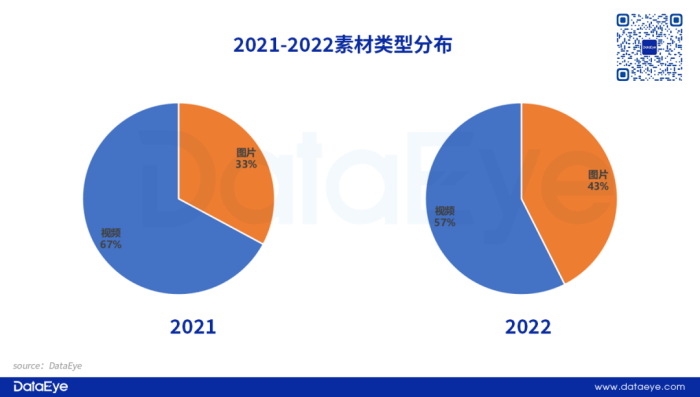

2022年SLG投放素材类型中,视频素材占比为57%,而图片素材为43%。对比2021年SLG投放素材数据,图片素材占比增加约10个百分点。

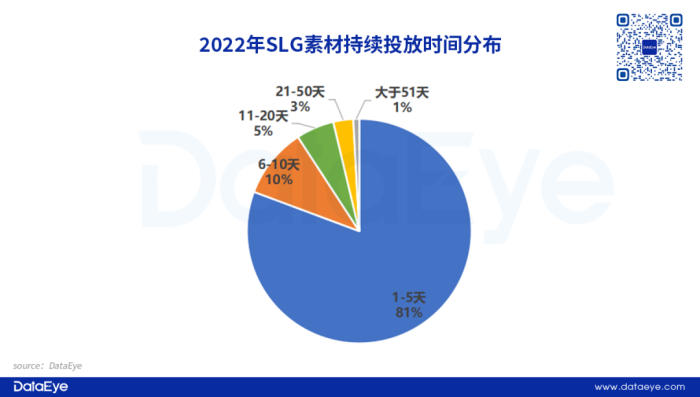

素材使用频率方面,2022年SLG玩法新增素材中,累计投放1—5天(含)的素材占比约为81%,而累计投放大于11天的新增素材约为9%。

【DataEye研究院观点】

DataEye研究院观察、总结了2022年SLG赛道营销总体情况:

其一,买量内卷,投放回本周期长,厂商吃不消。2022年初,新游入局买量激增,众厂商被动提高买量投放应对这次抢量大战,进而导致投放成本持续增加。外加2022年大环境影响,不少厂商实行“降本增效”策略,Q3整体投放量出现下滑。实际上,对于一些中小厂商的SLG产品影响最大,买量投放腰斩,或直接躺平。

其二,投放量激增,素材需求量大,图片素材成新宠。对于SLG这类中重度游戏来说,创意类型一直以视频素材为主,主要是可以具体地呈现出产品亮点。随着买量投放激增,创意素材消耗过大,越来越多SLG厂商采用制作成本低、制作效率快的图片素材,但也可能影响转化效果。

其三,传统赛道投放吃力,创意题材正在崛起。2022年国内传统SLG赛道整体投放水平下滑,除了高投放成本之外,用户转化效率下滑或许也是主要原因之一。头部产品在长时间买量投放的情况下,SLG已经进入存量市场,回流用户成为买量营销的重要对象,导致创意要求、成本要求变得更高。因此从营销层来说,蚂蚁、星战等创新题材被挖掘,除了希望挖掘未被传统题材转化的用户之外,更是期望借助新鲜题材的因素,拓宽用户圈层,吸引更多用户。

(二)各阵营投放量及投放趋势情况

【事实&数据】

1、三国阵营对比

从投放趋势来看,《三国志·战略版》投放表现在2022年全年呈现明显的下滑,投放量集中于春节档期间,Q4有所回暖;《率土之滨》整体投放没有明显的波动,在9、10月份有小幅度提升;《攻城天下》在2022年前三季投放量较低,直到Q4投放量明显提升。

从产品投放素材量来看,《攻城天下》年底投放量发力,排名三国阵营投放素材量第一。不过,投放大户《三国志·战略版》计划投放数最高。

2、多文明阵营对比