时间:2023-11-16 22:07:53来源:界面新闻

界面新闻记者 | 张艺

业绩连亏近五年的至正股份(603991.SH)股价毫无预兆地启动了。自11月8日至11月15日六个交易日连续大涨,累积涨幅超过60%,其中四个为涨停板。

这波行情与至正股份今年上半年完成的一笔1亿元出头、溢价超过12倍的跨界收购相关。

标的苏州桔云科技有限公司(下称“苏州桔云”)是一家半导体专用设备生产商,且台积电或为其客户之一。至正股份举债收购,傍上了先进封装概念而遭市场关注。

那么,苏州桔云这块资产是否能支撑至正股份当前的大涨呢?

苏州桔云坐拥多家知名客户

今年3月,至正股份以现金方式完成收购苏州桔云51%股权,交易作价人民币1.19亿元。

苏州桔云是一家半导体设备公司,正契合当下炒作热点。而至正股份遭爆炒的重点在于苏州桔云与客户T公司的合作,市场普遍认为,这家公司便是知名企业台积电。

苏州桔云成立于2019年年中,主要从事半导体专用设备的研发、生产和销售。资料显示,其能提供半导体湿法工艺流程所需的大部分设备,主要产品包括清洗设备、腐蚀设备、涂胶显影设备、去胶设备、烘箱设备、分片设备等。

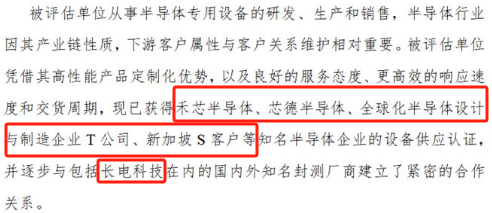

在收购时的评估报告中,中联资产评估表示,苏州桔云“已获得和禾芯半导体、芯德半导体、全球化半导体设计与制造企业T公司、新加坡S公司等知名半导体企业的设备供应认证,并逐步与包括长电科技(600584.SH)在内的国内外知名封测厂商建立了紧密的合作关系”。

在进行评估增值分析时,苏州桔云的销售关系和与客户之间的紧密关系便是其估值飙升的依据之一。

至正股份收购苏州桔云的溢价高达1210.36%。

T公司是否就是台积电,界面新闻致电至正股份求证,截至发稿时,公司投资者电话未能接通。

那么,除客户信息之外,苏州桔云这块资产是否值得如此之高的溢价?又是否能支撑至正股份当前的大涨呢?

在核心技术方面,苏州桔云有其可取之处。

此前的收购通告中介绍,苏州桔云拥有自主研发的核心技术。其中,自主研发的清洗设备在集成电路后道先进封装领域技术水平相对领先,在定制化服务、交货周期等方面有一定竞争优势,能够深度绑定知名客户,并已基本具备出货前道清洗设备所需的技术能力。

自主研发的全自动烘箱可实现烘烤流程全自动化,同时烘烤104片,“国内厂商尚无对标产品”。

同时,以清洗机与烘箱为主力的前道市场相比后道技术含量更高,市场空间更广阔。

评估报告还称,苏州桔云产品种类布局较广,“基本可以为客户提供一整条先进封装产线设备,并为客户做整体规划”,“预计未来能够实现较高的成长性”。

财务数据方面,注入上市公司之前,苏州桔云规模不大,业绩增势较好。

苏州桔云2021年的营业收入为4,042.73万元,净利润630.67万元;2022年1-9月,营业收入6,168.42万元,净利润1,365.96万元。

貌似增幅较快,不过苏州桔云上半年净利润才162.75万元,第三季度属于业绩突增。

同时,交易对手对苏州桔云作出了相应的业绩承诺:苏州桔云2022年、2023年、2024年扣除非经常性损益后的净利润分别不低于人民币1,350万元、1,890万元、2,646万元。

这个业绩承诺较保守,在尚未收购完成,苏州桔云2022年前三季度便已完成了当年的业绩承诺。

原主业长期拖后腿至正股份原主业长期拖后腿。公司主营电线电缆用高分子材料,与苏州桔云主业无关。

至正股份2017年上市,次年业绩勉强持平,之后更断崖下滑。自2019年开始,公司便陷入亏损境地,近五年亏损近2亿元,且2021年和2022年的年营业收入只有不到1.30亿元。

电缆用高分子材料领域产品同质化严重,行业竞争激烈,集中度较低。

收购苏州桔云,至正股份便意在从原有的电线电缆用高分子材料业务向半导体设备领域拓展,形成新的利润增长点。

事实上,连亏多年的至正股份是没有实力来收购资产的,为了这笔交易还向控股股东借款1.2亿元,举债收购。借款利率为银行同期贷款利率。

但对比至正股份的亏损规模来看,苏州桔云也难以一己之力扭亏上市公司。

今年4月苏州桔云已并表上市公司,但至正股份前三季度在营业收入同比翻倍的前提下,仍亏损了1,409.41万元。

至正股份表示,苏州桔云二季度确认收入较少,对公司本期利润贡献不大。