时间:2023-10-07 09:35:01来源:新媒体

10月4日午间,中骏集团控股有限公司发布通告,自2021年下半年以来,中国房地产行业面对前所未有的挑战。受到经营环境日益恶化及融资困难的影响,许多民营房地产企业面临流动性偏紧的状况。该集团已实施不同措施以减轻流动性资金压力,包括加快物业销售、延长债务期限及争取新的融资来源、推进资产处置及严控费用等。同时,该集团一直尽力履行其所有境外债务的还款义务。

自2022年1月1日至本通告之日,中骏集团已偿还境外债务本金和利息共约15.6亿美元。

踏入2023年第二季度,中骏集团的销售持续下滑,流动资金紧张状况日益严峻,境外兑付债务压力持续增加。即使该集团竭尽全力,流动现金及银行存款可能无法履行当前和日后义务所需。

于本通告之日,中骏集团没有根据2021年3月22日签订的银团贷款协议支付已到期的本金和利息共约6100万美元。未支付贷款已导致公司的境外美元优先票据出现违约事件。未支付贷款可能会导致集团债权人根据相关融资的相应条款要求加快偿还债务及/或采取行动。

中骏集团表示,截至本通告之日,该集团尚未收到有关境外债权人要求加快偿还债务的任何通知。因应集团目前面临的挑战,公司认为应立即探讨整体债务的全面解决方案,以确保集团的长远发展,并保障集团所有持份者的利益。面对行业的困境,集团将集中资源确保已预售的物业竣工交付;并适时调整销售策略,加快物业预售及销售,以稳定业务营运,融易新媒体消息,保障购房者、集团合作伙伴及所有持份者的利益。截至本通告之日,该集团仍继续保持正常的业务营运。

通告披露,中骏集团将尽快委聘外部顾问,协助集团就现在的资本结构及流动性进行评估,并探索可行的全面解决方案,以确保集团的长远发展及保障所有持份者的利益。公司计划积极与境外债权人沟通,争取他们的支持和理解,以期友好解决债务问题。

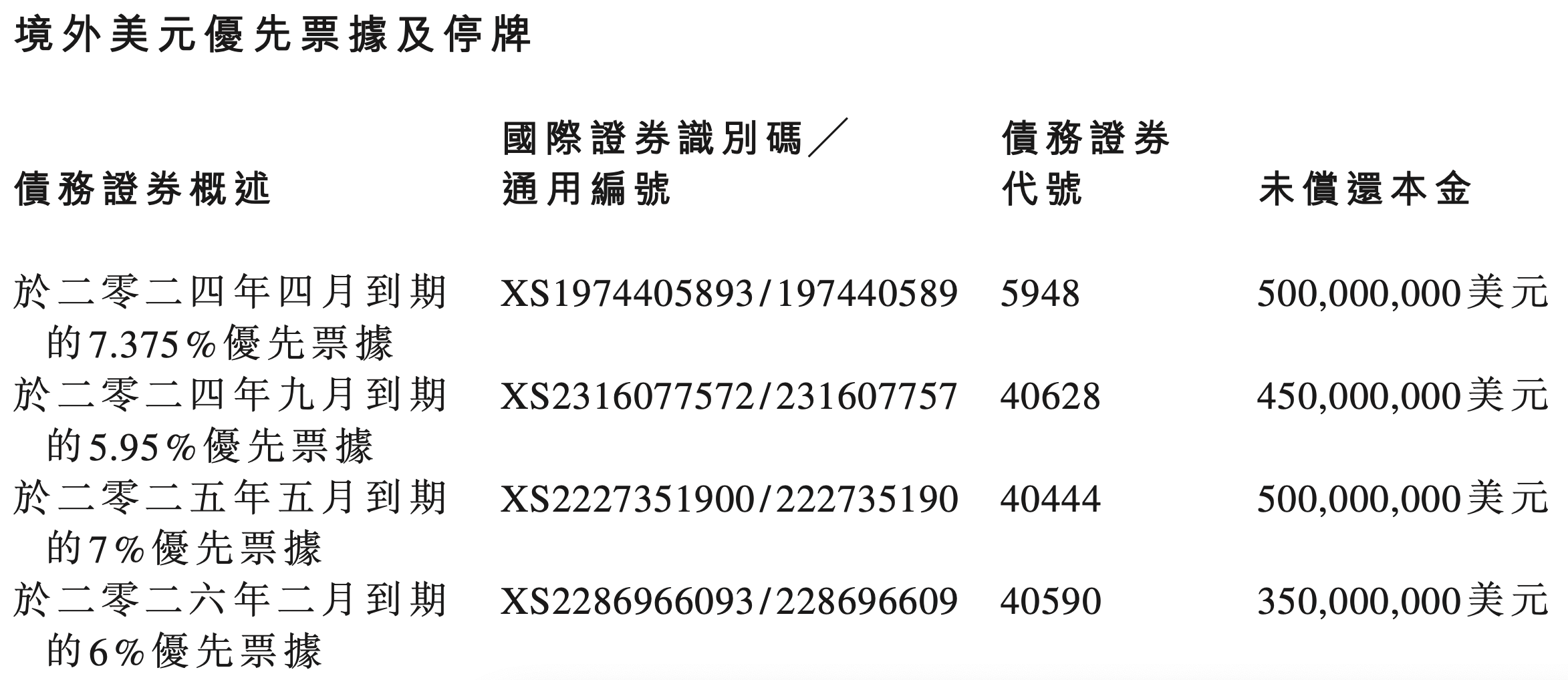

此外,中骏集团将向联交所申请由2023年10月5日上午九时正起暂停下述公司各境外美元优先票据的交易,直至另行通知为止。