时间:2022-12-25 00:42:04来源:新媒体

近两年,随着注册制的持续推进,A股IPO、再融资市场十分火热。而资本市场最主要的中介——券商,最近两年保持快速业绩增长,多家中小券商也开启了上市之旅。

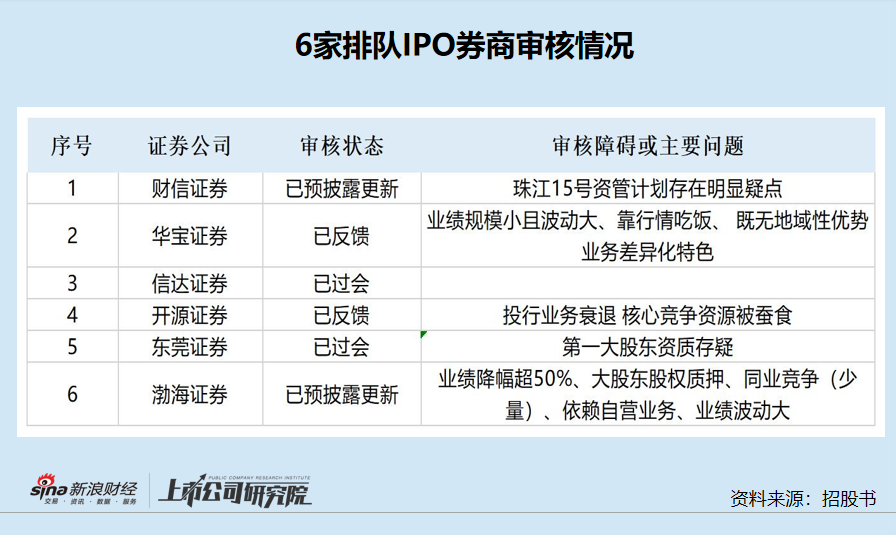

截至2022年12月12日,A股共有6家IPO在审券商,分别是东莞证券、信达证券、渤海证券、财信证券、华宝证券、开源证券。

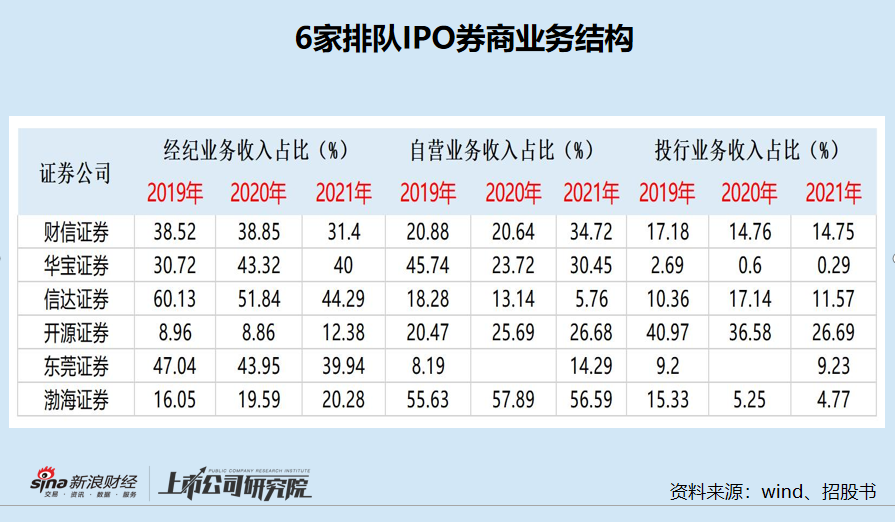

目前,我国券商在业务结构、收入构成、盈利模式等方面比较接近,业务同质化较为严重。在头部券商集中度越来越高的趋势下,中小券商打造差异化、特色化业务,势在必行。

在上述6家券商中,渤海证券最依赖自营业务。同时,渤海证券自营业务收入与经纪业务收入占比也是最高,换言之是最“靠天吃饭”的券商。

固收类投资收益率大幅滑坡 踩雷房地产债券

招股书显示,渤海证券自称是一家立足天津,布局全国的综合性证券公司。

虽然号称布局全国,但实际上渤海证券对天津及周边地区的依赖较强。以经纪业务为例,公司2019-2021年度来自天津市及公司总部的收入分别占经纪业务总收入的61.7%、72.4%、72.55%。

渤海证券不仅是一家区域化特色明显的券商,也是一家明显的“靠行情吃饭”的券商。研究认为,经纪业务、自营投资业务是十分依赖市场行情的业务,业绩会随着行情的波动而剧烈波动。

2019-2021年,渤海证券经纪业务分部收入分别为4.37亿元、5.79亿元和6.1亿元,占总营收的比重分别为16.05%、19.59%和20.28%;自营业务分部收入分别为15.14亿元、17.11亿元和17.01亿元,占各期营业收入的比重分别为55.63%、57.89%和56.59%。

2019-2021年,渤海证券上述两项业务收入合计占总营收的比重分别为71.68%、77.48%、76.87%。2020年和2021年,渤海证券经纪业务和自营业务收入占总营收的比值在6家券商中都是最高的,可谓最明显的“靠天吃饭”。

并且,渤海证券的自营收入占比在6家券商中明显最高,且高出均值的1倍。2020年度和2021年度,渤海证券自营业务收入占比在42家A股上市公司中亦是最高。

在渤海证券的自营业务中,融易新媒体,固收类投资规模占总投资规模的9成左右。2019-2021年,公司固收投资类投资规模分别为285.63亿元、353.22亿元、338.11亿元,收益总额分别为10.92亿元、9.49亿元、4.48亿元,平均收益率分别为3.82%、2.69%、1.33%。无论是投资规模还是收益率,都在大幅滑坡。

来源:招股书

1.33%的平均收益率,在稳定性及安全性方面还不如银行定期存款或者货币资金。并且,渤海证券还加了约2倍的杠杆,当固收投资收益率下行时,公司不仅面临收益下行,还有可能增加有息负债偿债压力,风险敞口增大。

渤海证券称,2021年公司固定收益投资交易业务收益率下降较多,主要系债券市场收益率有所波动,收益率全年震荡下行,且部分行业如房地产债券表现不佳。 但招股书没有披露“踩雷”哪家公司的债券。

共2页 [1] [2] 下一页