时间:2022-11-28 23:14:01来源:互联网

与此同时,投资者申购养老基金Y类份额还会享有费率上的优惠。华商基金资产配置部总经理孙志远表示,这可以实际提升投资者的费后收益,短期看似不明显,但在中长期的复利效应下则可能会累积出可观的回报。

具体来看,A类份额管理费0.9%,托管费为0.15%,Y类基金份额较A类基金份额享有五折的费率优惠,在不考虑基金投资收益的情况下,可节省费率约0.53%/年,如果持有5年、10年甚至30年,那么这将是一笔可观的费用,并且基金投资收益越高,省钱效果越明显。

而Y类基金份额通过费用节省的复利效应,刺激投资者更愿意的长期持有,形成了公募基金权益投资能力和长期限资金的完美润滑,让养老资金的风险承受能力更能匹配其风险承受意愿,或能更好的获取市场给予的长期回报。

三类养老产品同台竞技新经济e线注意到,随着个人养老金业务正式开闸,银行、保险和公募之间三类养老产品也将展开同台竞技。此前,养老FOF试运行和个税递延养老保险产品试点运行均已近五年,银行理财养老产品试运行也近一年。

其中,风险等级最低的产品包括养老储蓄和有约定收益率的保险养老A类产品,而风险等级最高的高权益仓位的产品目前是公募基金的优势领域,以上三大类养老产品提供了风险从低到高的不同产品,供不同风险偏好、年龄收入特征的投资者选择。

从银保监会和证券业协会公布的参与机构名单可以看出,商业银行是个人养老金非常重要的参与渠道。在当前的业务模式下,由于所有投资者都需要通过商业银行开设个人养老金资金账户,使得银行在渠道上具有明显优势,同时银行也是唯一的全牌照代销机构,投资者可能会在开设资金账户的商业银行进行养老投资。

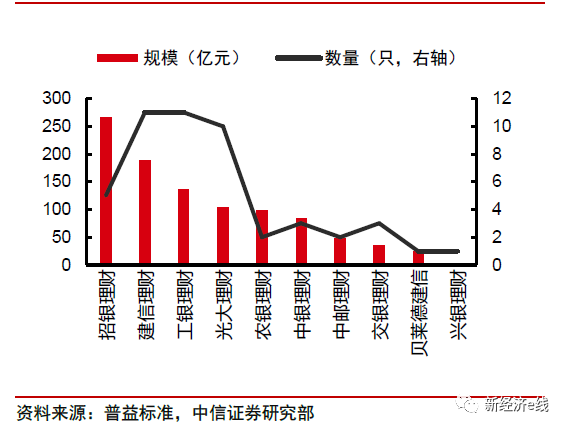

与此同时,上榜的11家理财子名单也与此前养老理财的试点理财子名单完全一致。业内预计首批可以参与个人养老金的银行理财产品就是之前的49只养老理财产品,目前其规模已经达到999亿元,超过了养老目标基金,成为市场上规模最大的第三支柱养老金融产品。

各理财子旗下养老理财产品数量及规模(亿元,只)

相对其他资管产品,养老理财产品最大的优势在于采用收益平滑基金模式。作为特别风险管理和风险保障机制,这类产品同时可以投资非标产品并采取摊余成本法估值,使得净值波动大大降低。自2022年初以来,在权益市场大幅震荡、11月中旬债市回调的情况下,截至11月21日,今年9月之前成立的养老理财产品加权平均年化收益率达到2.52%,加权平均最大回撤仅为0.55%,风险收益特征优越。

此外,特定养老储蓄试点已经在2022年11月20开始正式启动,由工农中建行四大行在合肥、广州、成都、西安和青岛五个城市先试行一年再逐步推开,第三支柱养老金融发展更进一步。试点期间对规模以及产品类型、期限、利率等方面进行了具体规定,并要求试点银行做好产品设计、内部控制、风险管理和消费者保护等工作,融易新媒体,保障特定养老储蓄业务稳健运行。

另据CAFF50《2021中国养老金融调查报告》,调查对象获取养老金融产品的主要途径是银行或其他金融机构推荐,占比高达36.35%,而银行具有最多数量的下沉网点,可以触达最广泛的目标客户,具有较大的主场优势。加上个人养老金的目标客户大多风险偏好较低,与银行的养老理财和养老储蓄产品也为适配,业内料初期养老理财和养老储蓄或将占据绝大多数个人养老金的资产配置。

不过,有机构人士则认为,在目前个人投资者一年12000元养老投资额度的模式下,只有开放式或持有期产品才能做到投资者随时可以买,银行理财封闭式产品的吸金能力有可能大幅降低,平滑基金优势也或不再。届时,银行理财养老产品可能需要“回炉重造”,设计更适合开放式、定投模式的产品。如果以普通固收+开放式产品为主要形式,则将和公募基金开展硬实力比拼。

相比理财产品和保险产品,目前公募养老FOF产品设计上是唯一考虑养老生命周期特征的,也是个人养老第三支柱开闸后不多的随时可买型的产品。加之对养老FOF纳入有过去规模的要求,养老FOF只能在产品成立之后新设立份额的形式纳入个人养老金基金,对投资者带来的好处是有一段历史业绩和运作可供参考。