时间:2022-11-13 22:26:01来源:新媒体

近日,北京诺禾致源科技股份有限公司(以下简称“诺禾致源”)发布了关于定增申请获得上海证券交易所审核通过的公告。在IPO募资5亿仅一年有余后,诺禾致源再度向市场抛出约22亿元的定向融资,远高于此前上市募资额度也似乎预示着,此次募资才是李瑞强的“正餐”。

不过,随着近两年基因检测中游服务的竞争日趋激烈,诺禾致源已有增长乏力迹象,且毛利率已呈下滑趋势,在此背景下,诺禾致源仅有6成的产能利用率但仍坚持大额度扩产能。值得注意的是,在公司接连融资且基本不分红的情况下,招银系已经率先抢跑减持。

一边是融资扩产能,一边是业绩增长乏力后的战投减持,基因测序中游的前景究竟几何呢?

单G收入持续下滑 激烈竞争致增长乏力

高通量测序技术的出现,使得基因测序的单人成本以超摩尔定律的速度下滑,目前,单人基因组测序成本大约为600美元,随着成本的可及,基因测序下游应用逐渐丰富起来。

因此,基因测序行业的中游NGS测序服务企业如雨后春笋般涌现,诸如华大基因、吉因加、泛生子、达安基因、艾德生物、燃石医学、优迅医学、贝瑞和康、安诺优达、因美纳、赛默飞等,这其中当然也包括国内市场的龙头之一:诺禾致源。

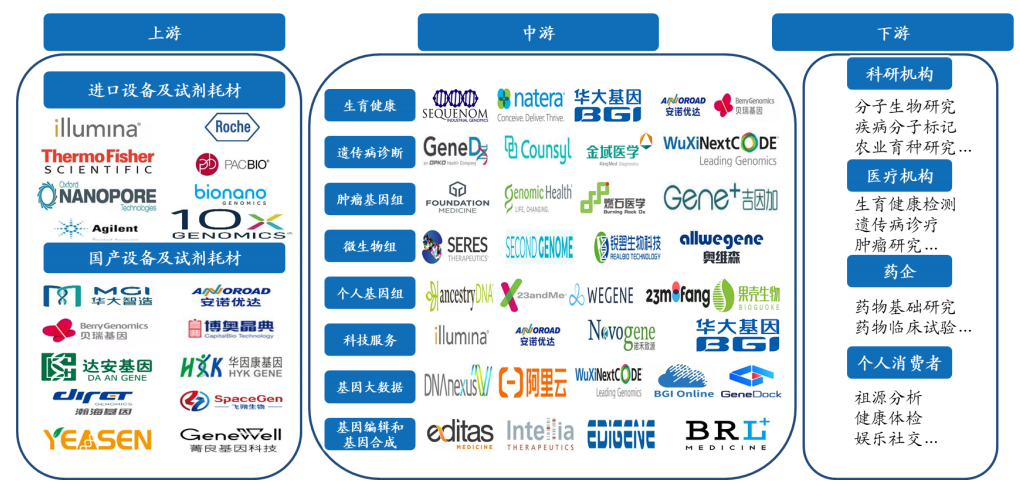

资料来源:基因慧《2019年基因行业报告》

但需要注意的是,这些基因测序企业获批高通量测序平台仪器的供应商集中在Illumina、Thermo Fisher、华大智造等三家。也就是说,诺禾致源等基因测序服务公司,无论是服务于科研机构还是企业或消费端,其均处于上游设备端和下游实际需求端的中间,由于缺少核心技术壁垒,各企业间主要比拼的就是服务和价格。

尽管下游需求持续扩容,但行业价值链条中游的定位,融易新媒体,使得诺禾致源面临着上述一众竞争对手,这其中甚至包括上游设备端Illumina、Thermo Fisher、华大智造等三家的测序服务公司。以至于目前基因测序行业的集中度非常低,根据BCC Research数据,2021年全球的基因测序服务市场的规模预计为82.38亿美元,而诺禾致源、华大基因、贝瑞基因2021年的营收分别仅为18.66亿、67.66亿、14.22亿人民币,市场竞争激烈。

激烈的竞争已经导致行业整体服务价格呈下降趋势,所带来的行业整体毛利率和净利率下滑。2018-2020年诺禾致源的测序服务单G收入分别为130元、105元以及92元,分别同比下降13.11%、19.44%和11.97%,同期毛利率也从42.81%降为35.12%。

而今年,包括华大、诺和、贝瑞在内的基因测序服务上均遭遇了业绩“滑铁卢”。诺禾致源2022中报显示,营收8.5亿元,同比上升5.99%,归母净利润0.58亿元,同比下降30.5%。而贝瑞、燃石、泛生子、诺辉等均连续亏损,即使强如华大基因也在2021年和2022H1均录得归母净利润率同比下滑30%、44.21%。

实际上,基因测序服务市场规模的增长以单人测序成本下降为前提,因此测序企业的单G收入下滑是不可避免的趋势。而随着上游设备和耗材的供给被少数几家企业垄断,加上人力和原材料及相关费用的增长,处在行业中游的测序服务公司利润率被挤压已是必然趋势。

作为业绩的先行指标,在手订单的情况往往比滞后的财报更有参考意义。根据公司公告,截止2022年6月,诺禾致源的在售订单较期初或上年同期仅增长2.6%,其中境内仅2.19%,境外也只有6.56%,明显低于测序服务行业的规模增长速度。

共2页 [1] [2] 下一页