时间:2022-10-13 12:53:07来源:互联网

9月29日,东海证券保荐并主承销的万润新能上市。万润新能的发行价为299.88元/股,创年内新高、历史第二高。

但二级市场投资者对万润新能的高发行价并不买账,公司股票上市首日便大幅下跌27.59%,收盘价为217.14元/股。市场普遍认为,万润新能破发一是因为发行价过高,公司发行市盈率比行业市盈率高56倍(倍是计量单位,非比例,下同),比同行可比公司市盈率均值高出16倍。

事实上,万润新能在上市之前就出现了实控人变相占用上市公司资金的问题,而投资者对这种“前科”会保持谨慎态度。

东海证券虽通过万润新能项目录得2.12亿元的收入,但也付出了惨重的代价,其作为承销商包销了4.59亿元的弃购新股,子公司还作为战投认购了1.28亿元。万润新能上市一天,东海证券账面浮亏1.6亿元。

在整个IPO过程中,万润新能股价虽然破发,但募资63亿元(超募50亿元),相比公司核心员工、散户、保荐机构,算是“唯一赢家”。

中一签新股亏4万元 核心员工“被坑杀”

通告显示,万润新能新股发行价格为299.88元/股,上市首日收盘价为217.14元/股。若打新投资者以收盘价卖出,平均一签亏损 4.14万元(一签500股)。

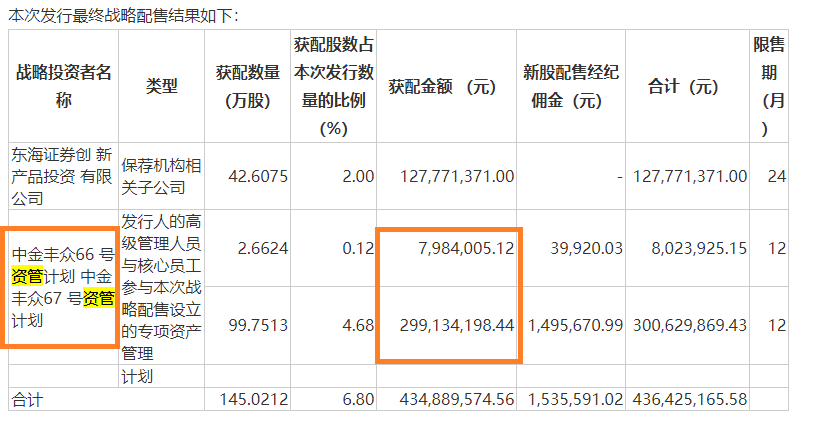

不仅是网上打新的中小投资者损失惨重,网下战投及打新机构同样“血亏”。招股书显示,万润新能的网下战略投资者有三家,分别是东海证券创新产品投资有限公司(东海证券相关子公司)、 中金丰众66号资管计划、中金丰众67号资管计划。

来源:万润新能招股书

其中,中金丰众66号资管计划、中金丰众67号资管计划为万润新能核心员工“打新”的通道,资管计划管理人为中金公司。两家资管计划合计配售2.8亿元的新股,上市首日账面浮亏0.77亿元。

值得关注的是,融易新媒体,万润新能董事李菲持有中金丰众67号资管计划2.5亿元的出资份额(占比83.16%),而这2.5亿元出资全部被用来认购新股。上市仅一天,李菲间接持有的上市公司股份账面浮亏就达到0.69亿元。

换言之,万润新能上市破发,对董事李菲而言属于“坑杀”。

通告显示,万润新能发行市盈率为75.25倍,而公司所属行业T-3日静态行业市盈率仅为19.21倍。万润新能可比同行上市公司2021年度的静态市盈率均值(扣非前)为59.02倍,同样较低。

因此,万润新能大幅破发的根源是市盈率较高的观点,有据可依。

东海证券狂揽2.1亿元承销费 “弄巧成拙”被套1.6亿元

事实上,高市盈率只是看空指标之一,投资者还会根据上市公司财务基本面、法人治理情况、管理层表现来综合判断是否持有该股票。

东海证券保荐的万润新能,在上市之前就出现实控人变相占用公司资金(报告期内合计占用1.12亿元)的情形。不过,万润新能实控人采用了比较隐蔽的方式进行资金占用。比如,2020年湖北万润通过深圳精一、上海鹏科向终端供应商司祈曼采购的过程中,有2359.53万元预付货款被公司实际控制人占用。

万润新能称,2021年9月及以后,公司未再发生实际控制人和关联方占用公司资金的违规行为。但投资者仍需注意的是,许多公司上市前通过规范财务内控达到上市要求,上市后实控人等会变本加厉从上市公司“薅羊毛”。

招股书显示,万润新能计划募资12.62亿元,但实际募资63.88亿元,超募比例为406%。而作为保荐人及主承销商的东海证券,也获得佣金2.12亿元,创公司历史最高记录。

共2页 [1] [2] 下一页