时间:2022-09-29 16:35:56来源:融易新媒体

报告期内,悦普集团经营净现金流持续未负,盈利情况亦出现明显波动

传统广告受制于其传播途径直接、明显的特点,对消费者的影响力逐渐减弱。KOL营销逐渐作为一种穿透力更强的营销途径不断发展,是近些年来新兴的一种营销方式。

KOL被定义为关键意见领袖,指拥有更多更准确的产品信息,且为相关群体所接受或信任,并对该群体的行为有较大影响力偶像化社会型人格,如明星、名人、平台大V、网红、领域达人等。

所谓KOL营销是指利用社会化媒体平台中的KOL及其生产的内容,在新媒体平台上进行社会化营销活动的营销模式,以KOL为主体,在KOL专精的领域向其粉丝精准地传达产品或服务的特征或卖点,使品牌可以更有效,更有针对性地与消费者建立连接关系。

上海悦普广告集团股份有限公司(下称悦普集团)就是一家以社会化媒体营销为核心的综合性广告公司。近日,该公司递交了首次公开发行股票招股说明书申报稿,拟冲刺沪市主板,本次拟公开发行人民币普通股不超过4000万股,拟募集资金7.5亿元,扣除发行等费用后,按照轻重缓急投资于新媒体营销代理体系升级项目、品牌全案创意中心建设项目和补充流动资金。

《投资时报》研究员注意到,这并非悦普集团首次融资,2019年该公司宣布获得2500万美元战略融资,此次融资由兰馨亚洲领投,基石资本跟投;2020年10月其又获得2亿人民币融资。

尽管经过数轮融资,但悦普集团经营净现金流在近年始终为负,此次IPO,悦普集团将使用募集资金中3.81亿元用于补充现金流。除此之外,该公司九成营收为广告代理业务,毛利率低于同行水平,盈利能力出也现明显波动。

盈利显波动

《投资时报》研究员查阅招股书发现,2019年、2020年和2021年(下称报告期),悦普集团营业收入分别为5.03亿元、7.05亿元和14.56亿元,2020年、2021年的同比增长率分别为40.12%和106.47%,2021年营收直接翻一番。

但同期,该公司净利润则变化较大,分别达到3697万元、3129万元和1.20亿元,2020年同比下降15.36%,2021年的增长率达到284.03%。这种状况下,悦普集团后续能否实现如2021年一样的高增长,融易新媒体,还需要打一个问号。

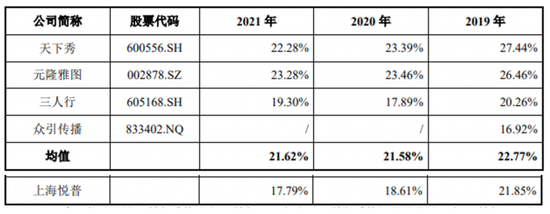

此外,悦普集团主营业务毛利率也呈一路下滑趋势。报告期内,该公司主营业务综合毛利率分别为21.85%、18.61%和17.79%,持续低于同行业可比公司22.77%、21.58%和21.62%的均值水平。悦普集团对此在招股书中解释称,2020年及2021年受媒介资源采买成本上涨以及部分议价能力较强、毛利率较低的大客户销售增长的影响,毛利率略有下降。

事实上,悦普集团的毛利主要来源于主营业务成本中媒介资源采购及销售的差价。而差价的大小受各种因素的综合影响,例如,公司的专业服务能力、议价能力、与客户及媒介资源的合作关系及持续合作预期、媒介采买的规模、市场竞争情况等。可以看出,悦普集团的盈利能力较弱,且存在明显波动,议价能力薄弱。

针对前述情况,悦普集团相关负责人向《投资时报》研究员表示,2019年至2021年,公司收入增长主要来源于新客户的开拓与现有客户销售额增长。2021年,欧莱雅(中国)有限公司和华扬联众数字技术股份有限公司新成为公司前五大客户;同时,前五大客户中阿里巴巴集团、字节跳动集团、OPPO广东移动通信有限公司销售额相较于2020年均出现大幅增长。

目前,公司目前经营状况良好,公司所处的新媒体广告营销市场发展趋势向好。预计未来几年,我国新媒体广告营销市场规模仍将保持稳定增长,到2023年整体投放规模预计将接近一万亿元人民币。

悦普集团与同行业可比公司报告期内毛利率变化情况

九成收入靠广告代理业务

招股书显示,悦普集团主营业务包括社交媒体广告投放代理、社交媒体整合营销及社交媒体运营服务。

社交媒体广告投放代理指的是根据客户需求,采购媒体营销资源,按照客户要求完成广告发布。社交媒体整合营销比起单纯的采购相应的媒体资源,还为客户提供营销方案建议、创意传播支持等一揽子社交媒体营销活动解决方案。社交媒体运营服务,具体是指根据客户需求,为客户品牌提供持续的内容、事件和活动营销策划,提升客户品牌知名度,维护品牌形象。

悦普集团称自身为一家以社会化媒体营销为核心的综合性广告公司,但是报告期内,其九成营业收入均源于社交媒体广告投放代理,社交媒体整合营销的收入占比不足一成,可以说该公司本质上属于广告投放代理商。

而根据悦普集团的报告期内各业务毛利率情况,《投资时报》研究员发现,其社交媒体广告投放代理业务的毛利率仅为社交媒体整合营销的一半左右,更是不及社交媒体运营服务的三分之一,盈利较为薄弱。

共2页 [1] [2] 下一页