时间:2022-09-20 21:54:35来源:融易新媒体

8月10日讯,近日,江苏润阳新能源科技股份有限公司(以下简称“润阳股份”)回复深交所问询并更新了招股书。

此次IPO,润阳股份拟募集资金40亿元,其中20亿元募资拟将投入“年产5万吨高纯多晶硅项目”、5亿元募资拟将投入“年产5GW异质结电池片生产项目”以及15亿元募资用于补充流动资金。

身处高增长的光伏热门赛道,润阳股份近三年营收快速增长,但2021年受到原材料价格涨价等因素影响,公司净利润出现下滑。

同时,随着公司规模的扩大,润阳股份应收票据及应收账款增长加快,2021年同比增速超50%,资产负债率也达到81.39%,公司营运资金存在较大压力。

值得注意的是,润阳股份招股书中关于募投项目的信披数据与公开文件存在出入,购销数据也与大客户披露数据存在“打架”现象。

资产负债率远超行业均值

公开资料显示,润阳股份主营高效太阳能电池片的研发、生产和销售,产品包括高效单晶PERC电池片、单晶PERC高效产品。

受益于“双碳”目标的时代背景和能源转型的需要,光伏行业景气度一直居高不下。招股书显示,2019-2021年报告期,润阳股份营收快速增长,分别为30.26亿元、47.98亿元和106.17亿元,年复合增长率达87.32%。

但营收增长的同时,润阳股份应收票据及应收账款也在不断增加。招股书显示,报告期内润阳股份的应收票据及应收账款分别为10.03亿元、12.43亿元和28.26亿元,其中,2021年公司应收票据及应收账款同比增速超50%。

负债方面,报告期各期,润阳股份金融负债分别为5.62亿元、7.53亿元和11.36亿元,其中短期债务负担较重。2021年末,公司短期借款账面余额为4.46亿元,同时还有4.01亿元的一年内到期的非流动负债。

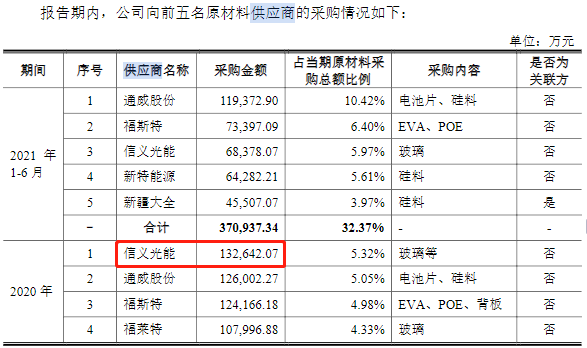

公司偿债能力也略显薄弱。报告期各期末,润阳股份的合并口径资产负债率分别为78.84%、75.48%和81.39%,远超同期可比公司60%-70%的平均水平。

图片来源:润阳股份招股书

值得注意的是,截至2021年末,润阳股份账上货币资金余额13.1亿元,其中9.04亿元为银行承兑汇票保证金和质押定期存款,为受限货币资金,却有超过21.35亿元的应付账款和6277.81万元的其他应付款。

为了缓解营运资金压力,润阳股份通过以货币资金、房产、土地使用权、生产设备等资产作为抵押物取得债务融资。截至2021年末,受限资产的资产账面价值在公司总资产中的比例为40.46%。

截至2021年末,润阳股份流动资产和流动负债分别为70.95亿元和79.36亿元,存在约8.41亿元的营运资金缺口。本次IPO,润阳股份计划募集资金40亿元,其中15亿元用于补充流动资金,占总募资金额比例为37.5%。

信披数据“打架”

除了营运资金承压,润阳股份招股书信披质量堪忧:招股书与环评文件对募投项目的数据披露存在差异;购销数据与大客户年报数据存在“打架”现象。

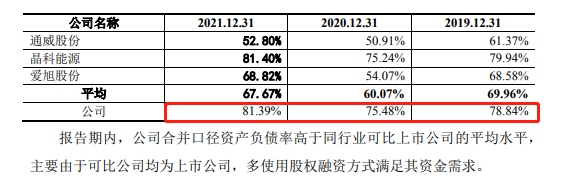

招股书披露,本次IPO募投项目之一的“年产5万吨高纯多晶硅项目”实施主体为润阳股份控股子公司润阳硅材料,该募投项目是“润阳硅材料光伏材料及电池产业科技园项目”整体规划中的第一期项目,计划总投资49.81亿元。

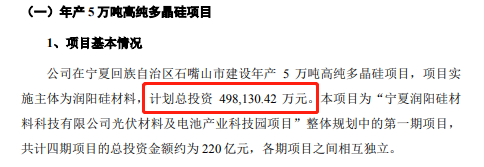

但平罗县人民政府官网公示的募投项目环评文件显示,该项目总投资金额为45亿元,与招股书披露金额相差了近5亿元。

图片来源:润阳股份招股书

图片来源:平罗县人民政府官网

此外,润阳股份招披露的大客户购销数据也频现矛盾。

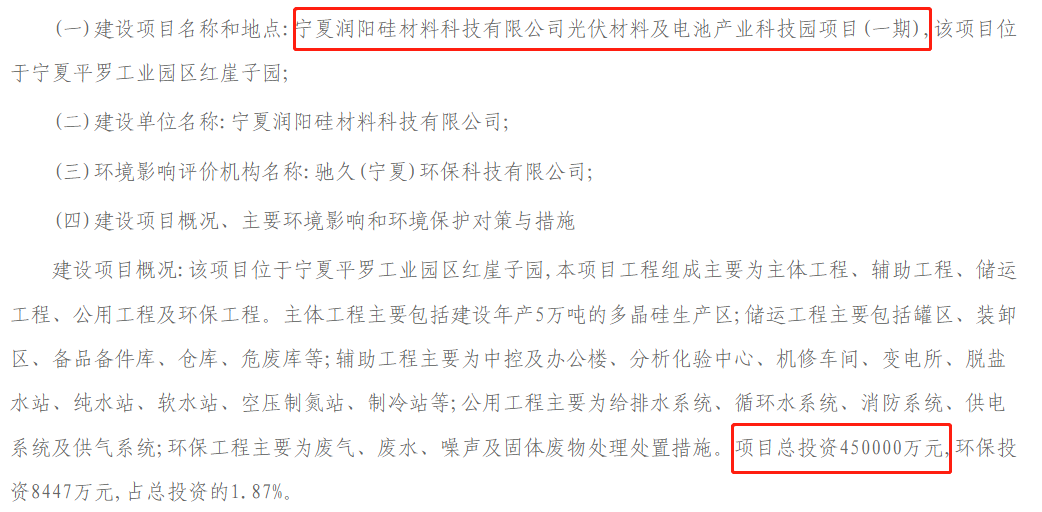

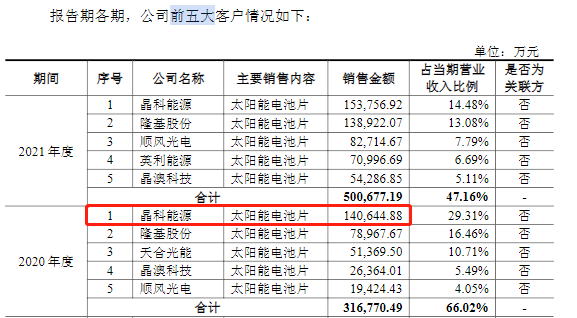

报告期各期,晶科能源均为润阳股份前五大客户之一。各期润阳股份向晶科能源销售的金额分别为3.72亿元、14.06亿元和15.38亿元,2020年和2021年晶科能源稳坐润阳股份第一大客户位置。

2022年1月,晶科能源登陆科创板。根据晶科能源招股书,其2020年前五大供应商榜单中排名第一为信义光能,采购额为13.26亿元,融易新媒体,该金额低于润阳股份招股书所披露的对应销售额,但润阳股份却未登上晶科能源2020年前五大供应商榜单。润阳股份与其客户、晶科能源与其供应商不存在股权投资关系。

图片来源:润阳股份招股书