时间:2022-09-16 10:10:18来源:互联网

高额分红,可以说是富森美(002818.SZ)的标签之一。半年报发布的第二天,富森美紧跟着出了2022半年度分配预案,分红额度依旧让人惊喜。

通告称,拟10派4元(含税),预计派发现金额合计2.99亿元,占当期净利润比64.69%。

按申万行业统计,富森美所属的商贸零售行业共有4家公司公布了2022半年度分配方案,富森美是派现金额最多的公司,近三年累计分红13 亿元,占同期利润的53%。

乐居财经《家居K线》统计,2016年至2022年上半年,富森美累计分红10次,总分红金额达25.42亿元。

高额分红的背后,富森美的业绩增速放缓也较明显。上半年,营收、净利双增,不过同比增幅均是个位数。经营现金流同比下滑11.86%,轻资产转型也颇为不顺。

盈利增速放缓

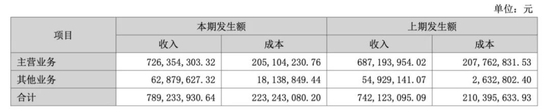

今年上半年,富森美营业收入7.89亿元,同比增长6.35%;营业利润5.58亿元,同比增长1.09%;归母净利润4.63亿元,同比增长0.63%;扣非净利润4.4亿元,同比增长7.08%。

营收、净利实现双增长,但相较2021年同期的两位数高增长,今年增速回落至个位数。而如果将时间线拉长,该业绩表现在富森美近5年中则显得平平。

2018年-2021年中报显示,富森美营业利润分别为4.58亿元、4.84亿元、3.68亿元和5.52亿元,同比增长14.86%、5.56%、-23.91%和49.94%;同期,净利润分别为3.91亿元、4.05亿元、3.11亿元和4.6亿元,同比增长15.95%、3.45%、-23.19%和47.96%。

除2020年受疫情影响出现回落外,其余年份都比2022年要好,2021年利润达到近5年最高值。

营收、净利增速回落,或许与富森美业绩严重依赖市场租赁及服务业务有关。

富森美的业绩主要由卖场租赁和服务收入、装饰装修工程收入、金融与投资收入等共同构成。与众多泛家居平台企业相同,租赁收入是其主要业务收入之一,长期以来业绩贡献占比超80%以上。值得注意的是,报告期末其累计折旧和累计摊销余额达14.22亿元,较报告初期增加了6142.14万元,侧面说明其业务依然比较依赖卖场租赁业务。

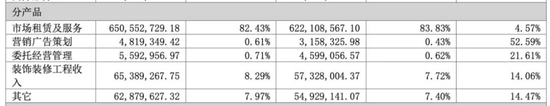

2022年上半年,富森美市场租赁及服务业务业绩同比增长4.57%,低于公司整体增速,同时业绩贡献占比下降了1.4个百分点。反观其其他主营业务,均实现了两位数的增长,特别是营销广告策划业务,虽然占营收比重仅0.71%,但增速却达到了52.59%;此外,委托经营管理业务的增速同比也达到21.61%。但由于这部分业务占营收比重太小,对富森美整体业绩增速影响不大。

财报中富森美提到通过管理输出等轻资产方式运营有重庆、泸州、自贡、眉山等项目,今年年初,富森美被曝出提前撤出了与聚信美家居在重庆的合作项目,这也被很多人解读为是在有意收缩委托经营管理业务。

毛利方面,市场租赁及服务业务毛利率为77.42%,同比增长3.34个百分点,高出富森美整体毛利率5.71个百分点;但乐居财经《家居K线》注意到,在这份财报中,融易新媒体,富森美并没有披露租赁业务以外主营业务的毛利率情况。以2021年财报数据为参考,装饰装修工程收入毛利率14.02%,委托经营管理81.13%;营销广告策划71.73%;其它77.03%。

营业成本上,整体营业成本同比增长6.11%,与营收增幅基本一致。细分来看,主营业务同比变化不大,其他业务营业成本同比增加了1550.60万元,增幅达588.96%。

由此或许可以推测,装饰装修工程收入毛利率偏低以及其他业务营业成本大幅增加,影响了其整体毛利率。在营业成本中,由于主要本期新零售业务销售人员薪酬及门店装修费摊销增加,其销售费用同比增长135.58%。

经营现金流降11.86%

营收增速放缓的另一面,是富森美在开辟第二增长曲线的步伐上越来越快,在持续巩固卖场大运营体系建设的同时,富森美也在推进金融服务和投资业务,并推动数字化升级,加强新零售布局。

购买商品、接受劳务支付现金的增加,导致今年上半年其经营活动产生的现金流量净额同比减少11.86%,为6.63亿元。

富森美在成都拥有超69万平方米的土地使用权资产,手握投资性房地产余额15.81亿元,占总资产比例22.43%,比去年同期下降0.46个百分点。与其他上市家居流通企业相较,其手中的重资产占比较低。不过有机构表示,富森美报表中对投资性房地产使用成本法计价,当前地产公允价值已远超账面价值。