时间:2022-08-14 08:04:14来源:融易新媒体

6月15日晚,钧达股份发布通告,拟通过江西产交所以支付现金的方式,受让宏富光伏持有的捷泰科技33.97%股权,交易金额为10.53亿元;通过协议转让方式受让苏泊尔集团持有的捷泰科技15.03%股权,交易金额为4.66亿元。

同时,为缓解资金压力,钧达股份拟非公开发行4245.73万股,募集资金28.30亿元,用于收购捷泰科技49%股权、建设高效N型太阳能电池研发中试项目,并补充流动资金及偿还银行借款。

去年9月,由于资金紧张,钧达股份通过“先收购再分期付款”的方式,首次收购捷泰科技51%股权,融易新媒体,迈开了主业转型的第一步。不过,该交易也给公司带来了超过10亿元的长期应付款,以及8.6亿元的商誉。

两次收购捷泰科技股权,钧达股份主业从汽车内饰转型为热门赛道光伏,股价因此受到市场热炒。

不过,捷泰科技处于光伏产业链毛利率最低的电池片环节,近年来市场份额又不断降低,产销均高度依赖晶科能源的同时,毛利率却高于行业龙头公司。在光伏技术多变的产业趋势下,钧达股份因收购带来的业绩和财务风险不容忽视。

身处产业链毛利率最低环节 市场份额被抢占

钧达股份原主业为汽车饰件,2021年借助收购捷泰科技51%股权,新增了光伏电池片业务,涉足光伏行业。此次追加收购捷泰科技剩余49%股权,可见公司转型光伏的决心。

不过,选择收购捷泰科技切入光伏赛道,存在诸多明显的风险。

资料显示,捷泰科技主要资产是展宇新能源,主业从事光伏电池片的研发生产和销售。而电池片又是整个光伏产业链中盈利水平最低的环节。

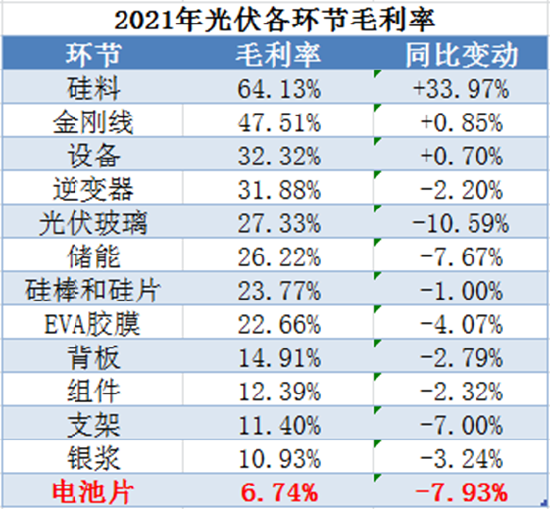

统计显示,2021年,在光伏产业链10多个主要环节中,电池片平均毛利率为6.74%,相比2020年大降7.93个百分点,盈利能力和毛利率降幅均排在产业链最末,与排在第一的硅料毛利率水平相差近10倍。

不仅身处盈利能力最低的电池片环节,捷泰科技的市场份额也在不断萎缩。

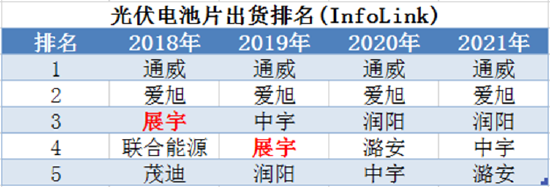

根据光伏产业权威分析机构PV InfoLink公布的排名显示,2018年,展宇新能源位列光伏电池片出货量第三,2019年降至第四,而2020年和2021年均被挤出前五,市场份额被竞争对手抢占。而上市公司通威股份和爱旭股份则一直稳居前二的位置。

产销均高度依赖晶科能源 毛利率高于行业龙头

市场份额被蚕食,让捷泰科技对于现有客户更加依赖。

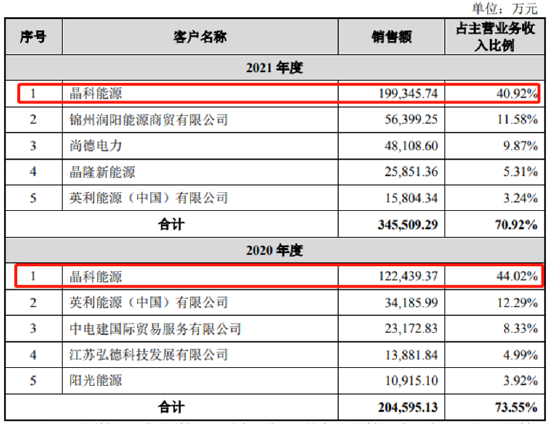

收购报告书显示,2020年和2021年,捷泰科技来自前五大客户的营收占比均在70%以上,其中来自晶科能源一家的就在40%以上。

捷泰科技前五大客户

与此同时,2020年和2021年,捷泰科技来自前五大供应商的采购额占比在50%以上,而来自晶科能源一家的采购占比均在30%以上。

共2页 [1] [2] 下一页