时间:2022-08-13 06:25:28来源:融易新媒体

近日,重庆智翔金泰生物制药股份有限公司(以下简称“智翔金泰”)递交科创板上市招股说明书,拟募资39.8亿元。智翔金泰之所以能在众多IPO企业中吸引投资人注意的原因,是由于其也是智飞生物实际控制人蒋仁生所控制的公司。

尽管智翔金泰的主营业务为抗体药物的研发、生产与销售,在研产品为单克隆抗体药物和双特异性抗体药物,与智飞生物主要聚焦在疫苗业务领域有所不同。但两家公司在股东、高管以及关联交易方面存在着诸多牵扯,这或在相当程度上影响智翔金泰的独立性。

99.5%的收入来自智飞生物

招股书显示,智翔金泰的控股股东重庆智睿投资为蒋仁生和智飞生物持股的企业,蒋仁生持股90%,智飞生物持股10%。也就是说智翔金泰和智飞生物不仅属于同一控制人控制的企业,同样也是参股关系,两者及其各自的子公司有着与生俱来的关联关系。

在人员方面,融易新媒体,蒋仁生不仅是两家公司的实际控制人,同时在担任智飞生物董事长、总裁的同时,也担任智翔金泰的非独立董事。董事及董秘李春生在2022年1月之前,是智飞生物的董事会办公室主任、证券事务代表。

监事会方面,智翔金泰的现任监事范红,同时也是智飞生物的部门主管、经理、总监。同时也是关联公司重庆宸安生物制药有限公司的监事。

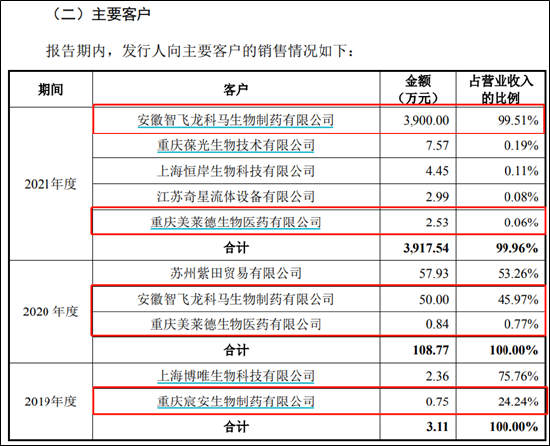

除了在人员方面,在业务往来方面,智翔金泰2021年90%以上的收入也来自于关联交易。招股书显示,在2019-2021年,关联方智飞龙科马、重庆美莱德、重庆宸安生物等在智翔金泰的创收方面起着重要作用。其中,智飞生物子公司智飞龙科马甚至在2021年贡献的收入达到99.51%,似有顺手做大业绩冲刺上市之嫌疑。

(资料来源:招股书)

《科创板首次公开发行股票注册管理办法》规定,发行人不得存在严重影响独立性或者显失公平的关联交易。何谓严重影响独立性的关联交易?根据《首发业务若干问题解答》之规定,关联交易占比超30%的,发行人应充分说明并摘要披露关联交易是否影响发行人的经营独立性、是否构成对重大依赖等。

而智飞生物在2021年为智翔金泰贡献的收入比例远超30%的红线,这其中是否有明显有失公平和独立性的情况,值得关注。

上市前2亿研发费用打水漂

智翔金泰主要聚焦在单克隆抗体药物和双特异性抗体药物,拥有涵盖自身免疫性疾病、感染性疾病和肿瘤等治疗领域的12个在研产品。招股书显示,其管线中进度最为领先的是IL-17A单克隆抗体,以及狂犬被动疫苗(双特异性抗体)。

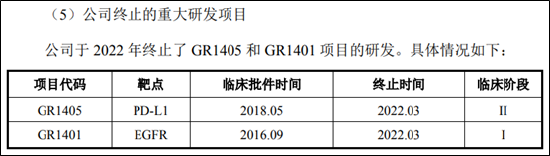

(资料来源:招股书)

实际上,除了公司用来路演的管线外,智翔金泰在临上市前斩断两个靶点的研发。分别为以PD-L1为靶点的GR1405和以EGFR为靶点的GR1401两大项目研发,终止时间均为今年3月。

招股书显示,在被终止前,GR1405登记了5项临床试验,其中有进展的有4项,截至2022年3月31日,智翔金泰对GR1405产品累计投入为1.59亿元。但由于目前已有13款PD-1/PD-L1通路单抗药物在国内获批上市,且多个适应症进入医保。此外,国内有多个PD-1/PD-L1单抗药物处于不同研发阶段,赛道已然极度拥挤。

(资料来源:招股书)

实际上,智翔金泰早在2014年,也就是公司刚成立的年份,就已经开始了PD-L1的研发,但由于研发进度缓慢以至于竞品都已上市并进入医保甚至在大范围扩展适应症的情况,智翔金泰才的进度却还在1期或者2期临床阶段。

共2页 [1] [2] 下一页