时间:2020-09-07 16:15:33来源:融易新媒体

黄酒行业老二的日子并不好过。

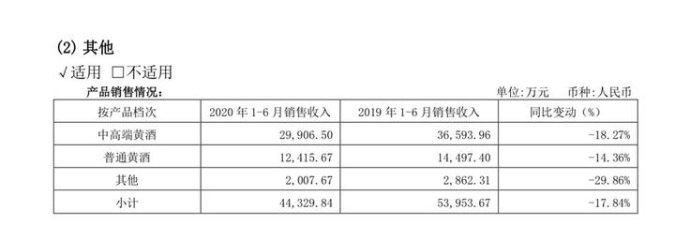

近日,会稽山绍兴酒股份有限公司(下称“会稽山”,601579.SH)发布的2020年中报显示,公司上半年营收为4.53亿元,同比下降18.22%;净利润为0.48亿元,同比下降28.7%。

会稽山营收及净利的这种下滑,早在两年前就露出了端倪。会稽山董秘金雪泉称,其缘由除疫情影响外,与黄酒行业整体规模偏小,具有较强的地域性;黄酒产品受到了其它酒类产品在消费市场上的充分竞争,消费群体没有得到较大扩张,等情况都关系密切。

黄酒产品优良的品质与低端的价格、悠久历史与产业规模等不符的现象,促使上市龙头加大了做大黄酒产业的决心。然而在此档口,会稽山还面临着公司控制权可能易主的隐忧。

业绩连年下降

查看最近发布的上市黄酒企业的中报,《正经社》发现作为“黄酒三剑客”古越龙山(600059.SH)、会稽山、金枫酒业(600616.SH)三家黄酒公司营收、净利均不同幅度下降,可以说“同病相怜”。

数据显示,3大黄酒企业中,作为行业龙头的古越龙山,2020年上半年营收5.79亿元,同比降39.32%,净利润0.67亿元,同比降33.87%;市值排名行业第二的会稽山2020年上半年营收4.53亿元,同比降18.22%,净利润0.48亿元,同比降28.7%;排名第三的金枫酒业上半年营收为2.46亿元,同比降29.57%,净利润则处于亏损状态,为-0.14亿元,同比降187.74%。

对比发现,古越龙山上半年的营收缩减最厉害,达39.32%,净利润缩减最大的是金枫酒业,达-187.74%。尽管会稽山的营收及利润降幅在3家中处于最小的,但查看年报可发现,会稽山近年来的营收及净利连年走低。

数据显示,会稽山2017-2019年实现营收分别为12.89亿元、11.99亿元、11.71亿元,同比分别增长22.91%、-7.00%、-2.3%;实现净利润分别为1.82亿元、1.73亿元、1.66亿元,同比分别增长28.62%、-4.93%、-3.77%。

同期,古越龙山2017-2019年实现营收分别为16.37亿元、17.17亿元、17.59亿元,同比增6.65%、4.87%、2.47%;实现净利润分别为1.64亿元、1.72亿元、2.10亿元,同比增34.57%、4.69%、21.85%。

可以看出,古越龙山近几年的营收及净利润处于缓慢增长中,而作为行业老二的会稽山的营收及净利润处于下降通道。

中高端市场难突破

对于黄酒企业的业绩增长瓶颈,中国食品产业分析师朱丹蓬对《正经社》称,整个黄酒行业受众范围小,中小企业又太多,良莠不齐,新入、小的玩家用价格战求生存,大品牌被小品牌拖累;在价格上太低,利润、毛利率也太低,导致黄酒走不出江浙沪,不能布局全国市场,不能进行多渠道运营,这是黄酒行业规模及业绩发展缓慢的核心原因。

2020年半年报显示,会稽山国内各地区营收下降幅度最高的是江苏大区,上半年实现销售收入仅为0.38亿元,融易新媒体,同比降29.34%,浙江大区、上海地区以及其他地区分别实现销售收入2.77亿元,0.97亿元以及0.27亿元,同比下降19.97%、3.22%、17.92%。

来源:企业中报

在经销商数量上,江苏大区今年上半年经销商数量增加了14家,减少51家,净减少37家,浙江地区、上海地区的净减少数量分别为10家、6家。

2019年年报也显示,除上海大区的销售收入有所增长外,会稽山核心市场中的浙江大区、江苏大区的销售收入均有不同程度下滑,尤其是第一大区浙江大区下滑最严重。2019年浙江大区销售收入7.42亿元,2018年为7.75亿元,下滑了4.2%。

如何提振核心市场销量?会稽山告诉《正经社》,2020年下半年将以市场需求为导向,深入开展全员营销活动;借助多种手段讲好黄酒故事,积极开展线上品牌宣传推广活动;探索线上购买、线下“零接触配送”的新零售模式;深入开展聚焦策略,精耕细作江浙沪成熟市场。

在产品定位上,黄酒的中低端形象深入人心,价格从几元到几百元不等。由于缺乏市场宣传及培育,导致其品牌、文化价值被低估。在白酒、啤酒、葡萄酒企业集体向中高端市场升级的情况下,黄酒的中高端化也势在必行,但固有的局限却让其高端化路线总是差强人意。

会稽山董秘金雪泉告诉《正经社》,会稽山已经形成以“会稽山、乌毡帽、西塘、唐宋” 为核心品牌的中高端产品:“会稽山1743、纯正五年、大师兰亭、国潮兰亭、西塘本酒、乌毡帽冻藏冰雕、绿水青山”等战略性单品,拓展中高端市场的开发;“大师兰亭、国潮兰亭”主要体现高端黄酒品位,“会稽山1743”等主要体现中端黄酒市场消费形象,引导黄酒价值回归。